Comprendere e prevedere i cicli del mercato immobiliare italiano

Tutti i fenomeni economici so-no rappresentabili graficamente nel tempo. L’andamento dei prezzi e del numero delle vendite nel mercato immobiliare è rappresentabile con cicli.

Alberto M. Lunghini *

Si esamina in questo articolo il mercato immobiliare residenziale nazionale come rappresentativo del mercato immobiliare in generale, in quanto in Italia le abitazioni rappresentano circa l’80% (in valore) dell’intero mercato immobiliare (abitativo e non abitativo).

Molti sono i driver del mercato immobiliare residenziale: la situazione economica del Paese, le aspettative sul futuro sia dell’economia sia dei redditi familiari, la variazione del potere di acquisto dell’impiegato medio, l’inflazione, la possibilità di ottenere dalle banche il finanziamento all’acquisto, la percentuale massima (sul prezzo) del finanziamento ottenibile dall’acquirente, il costo del danaro, le imposte locali sugli immobili, le imposte sui redditi generati dagli immobili, la variazione del numero di famiglie (e non del numero di abitanti) presente sul territorio, il numero di abitazioni nuove (e/o usate) offerte sul mercato, etc.

L’esame di tutti i possibili driver/variabili consente una maggiore precisione nell’analizzare i cicli del mercato immobiliare. Al contempo un eccesso di variabili impedisce di comprendere rapidamente quali siano i driver fondamentali.

I driver fondamentali per comprendere l’andamento del mercato immobiliare e per formulare specifiche previsioni (con una ragionevole affidabilità) sono:

- il numero di vendite di unità immobiliari;

- i prezzi di vendita degli immobili;

- la variazione inflattiva annua;

- la variazione annua del potere di acquisto dell’impiegato medio.

- Driver importanti sono anche:

- la possibilità (più o meno elevata) di ottenere dalle banche il finanziamento all’acquisto;

- la percentuale (più o meno elevata sul prezzo) del finanziamento massimo ottenibile dall’acquirente.

Nelle fasi recessive del mercato le banche concedono meno facilmente i finanziamenti all’acquisto di immobili e accettano di finanziare basse percentuali (del prezzo di acquisto) mentre avviene il contrario nelle fasi espansive del mercato.

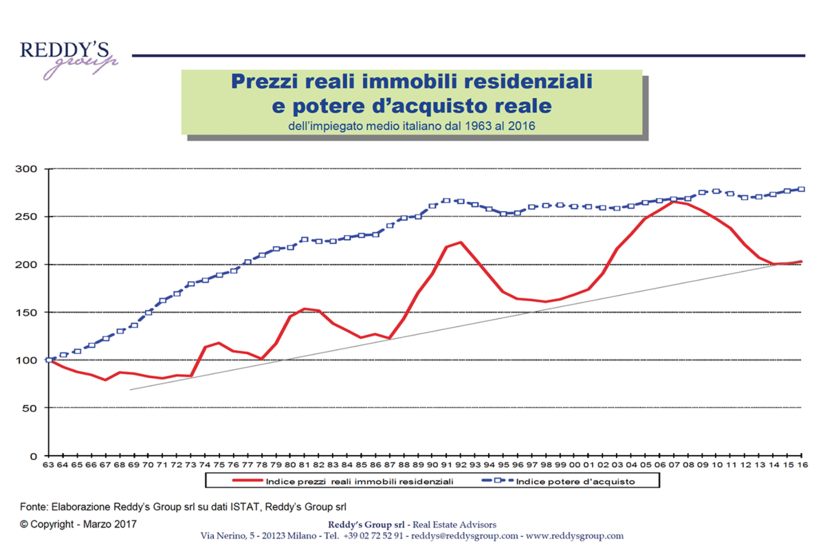

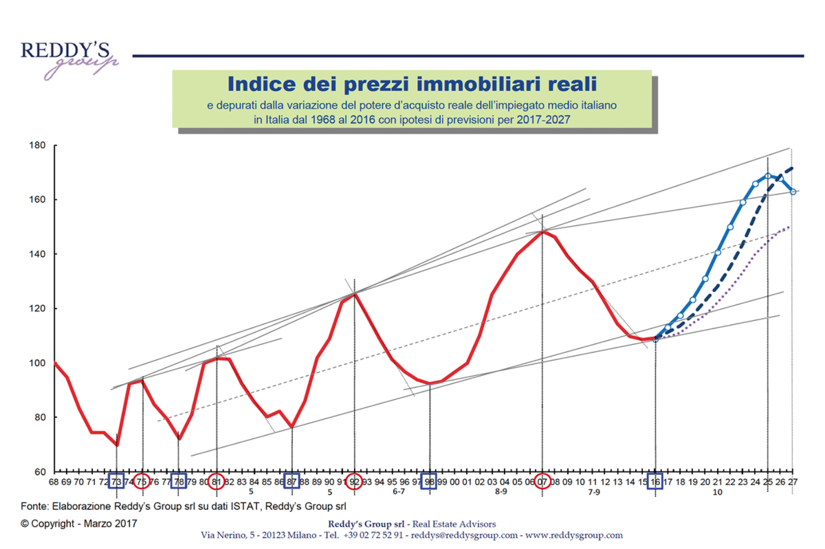

Dai due grafici qui allegati si nota che:

- solamente depurando i prezzi dalla variazione inflattiva e dalla variazione del potere di acquisto dell’impiegato medio si possono leggere chiaramente i cicli del mercato immobiliare;

- la durata dei cicli sta aumentando da 5 anni (1973-78), a 9 anni (1978-87), a 11 anni (1987-98), a 17 anni (1998-2015);

- l’ampiezza dei cicli sta aumentando;

- collegando tra loro i valori minimi dei vari cicli si può tracciare una linea retta (linea di supporto);

- collegando tra loro i valori massimi dei vari cicli si può tracciare una linea retta (linea di resistenza);

- prolungando nel futuro le linee di supporto/resistenza e ipotizzando la durata del prossimo ciclo (se si mantiene come base di informazione la durata dei cicli precedenti) si possono formulare previsioni circa l’andamento del mercato per i prossimi anni.

Con l’aumento della durata e dell’ampiezza dei cicli il mercato diviene più rischioso (rispetto al passato) per l’investitore. Così l’investimento immobiliare (pur molto valido, grazie a una minore volatilità dei rendimenti reali immobiliari rispetto ai rendimenti delle azioni quotate italiane) diviene sempre più bisognoso di advisor professionali (i consulenti immobiliari) per poter esprimere al massimo le proprie potenzialità.

Dal 1963 al 2016 (54 anni) l’investimento in azioni quotate italiane registra un “total return” reale (cioè depurato dall’inflazione del periodo) pari al 47% complessivo (0,72% per anno composto), mentre l’investimento in immobili in Italia registra un “return reale ma solo da plusvalenze” (calcolato cioè senza tenere conto dei redditi netti prodotti dagli immobili) pari al 155% complessivo (1,75% per anno composto).

Nei 54 anni presi in considerazione l’investimento in azioni quotate è risultato più volatile (di circa tre volte) rispetto all’investimento immobiliare. In un singolo anno l’investimento in azioni quotate ha generato perdite massime pari al 48,5% (dato del 2008) e guadagni massimi pari all’83,9% (dato del 1985) sul capitale investito. Per gli immobili questi estremi sono stati pari a -9% (nel 1983) e pari a +36% (nel 1974).

Riflessioni finali

Un investimento è tanto migliore (rispetto ad altri investimenti) quanto più è (relativamente) elevato il suo rendimento reale annuo composto e quanto più è (relativamente) bassa la sua volatilità annua.

Ecco perché l’investimento immobiliare in qualsiasi portafoglio deve sempre essere presente.

Nel periodo preso in considerazione per questo Studio si sono verificati i seguenti fenomeni in Italia:

- elevatissima inflazione (superiore all’8% annuo con punte sino al 21% annuo) per 13 anni su 54 (dal 1973 al 1985 compresi) ed elevata inflazione (dal 4% all’8% annuo) per 17 anni su 54. Con elevata inflazione i risparmiatori tendono ad acquistare (relativamente) più immobili, in quanto l’immobile è considerato un bene rifugio (che cioè protegge i risparmi dall’erosione inflattiva);

- dopo l’ottimo risultato degli anni 1963-1991 (+170% circa) dal 1992 a oggi il potere di acquisto in termini

reali dell’impiegato medio italiano non si è più incrementato (se non con oscillazioni marginali). E l’incremento annuo del potere di acquisto in termini reali dell’impiegato medio è uno dei “driver” fondamentali per la crescita dei prezzi immobiliari; - dopo molti anni di crescita della popolazione italiana sia nel 2015 sia nel 2016 si è registrato un calo, anche se il numero di famiglie è ancora (di poco) aumentato. E l’incremento annuo della popolazione (o meglio del numero di famiglie) in un Paese è uno dei “driver” importanti per la crescita dei prezzi immobiliari;

- da anni la popolazione italiana tende a invecchiare. Nel 2065 gli "ultra 85 anni" saranno il 10% della popolazione italiana! Ciò comporterà una tendenziale diminuzione di propensione a nuovi investimenti e quindi una riduzione di domanda per nuovi acquisti di immobili.

Considerazioni sul mercato immobiliare residenziale italiano dei prossimi dieci anni

Si sta riavviando un nuovo ciclo immobiliare positivo, anche se con prezzi massimi reali inferiori ai prezzi massimi reali registrati nel 2007 (si escludono da questa previsione gli immobili “pezzi unici” o di assoluto prestigio e ubicati nelle principali città/località turistiche) permane bassa (relativamente agli investimenti finanziari) la volatilità dei prezzi immobiliari.

* Ingegnere, architetto con studi post universitari in Gestione aziendale (finanza, marketing, etc.) Alberto M. Lunghini opera da oltre 40 anni nel settore della consulenza immobiliare anche a livello internazionale. Autore di cinque libri su varie tematiche immobiliari (Condoni edilizio-urbanistici, Locazioni di immobili, Fondi di investimento immobiliare, Valutazioni immobiliari) è stato tra l’altro consulente del Governo italiano per le prime dismissioni di immobili pubblici e consulente della SGR che ha istituito il primo Fondo di investimento immobiliare di diritto italiano. Il primo Regolamento di Fondo di investimento immobiliare di diritto italiano è stato scritto da un gruppo di lavoro di Reddy’s Group diretto e coordinato da Alberto M. Lunghini.

Localizza

Localizza

Stampa

Stampa

WhatsApp

WhatsApp