Riforma fiscale: quanto gli italiani pagano più dei francesi?

La legge delega per la riforma fiscale, approvata dal Consiglio dei Ministri il 16 marzo 2023, apre un confronto sull'equità e sulla semplificazione tributaria. Un'occasione per un confronto con le politiche tributarie di altri Paesi europei che iniziamo - in questa prima puntata - con la Francia, per rilevare che una famiglia italiana con due figli e un reddito di 100mila euro paga 26mila euro di tasse in più rispetto all'analoga famiglia francese.

Franco Del Vecchio

Consigliere ALDAI Federmanager - franco.del.vecchio@tin.it

Con i contributi di:

Antonio Dentato e Pasquale Ceruzzi

La riforma fiscale è l'occasione per semplificare una giungla contributiva che favorisce l'evasione e per ridurre il carico fiscale che permette di innescare il contesto di sviluppo e ridurre la fuga all'estero.

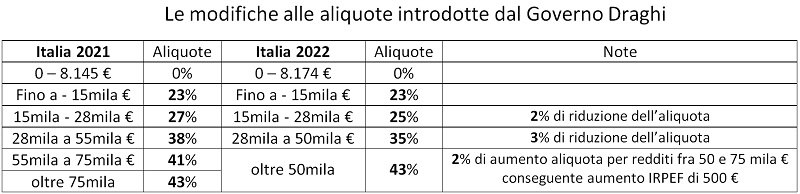

Già con il Governo Draghi è entrata in vigore lo scorso anno una riduzione da cinque a quattro aliquote che ha generato un dibattito limitato alle considerazioni tipiche della dialettica politica e dei talk show.

Come si può rilevare dalla tabella di sintesi, non hanno subito variazioni la prima aliquota del 23% fino a 15.000 € e l'importo entro il quale non si paga l'IRPEF.

Sono state ridotte le due aliquote per redditi superiori: del 2% per l'aliquota diventata del 25% fino a 28.000 € e del 3% per l'aliquota successiva del 35% fino a 50.000 €.

Abolita l'aliquota del 41% per i redditi da 55.000 a 75.000 € e abbassato il limite a 50.000 € oltre al quale applicare il 43%.

Il confronto con altri Paesi europei può essere di stimolo e critica costruttiva. In questo primo articolo iniziamo il confronto con le tasse dirette applicate in Francia.

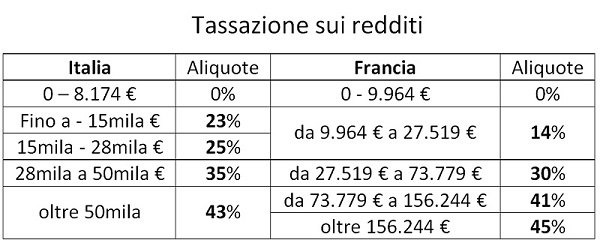

Il confronto con le aliquote applicate in Francia

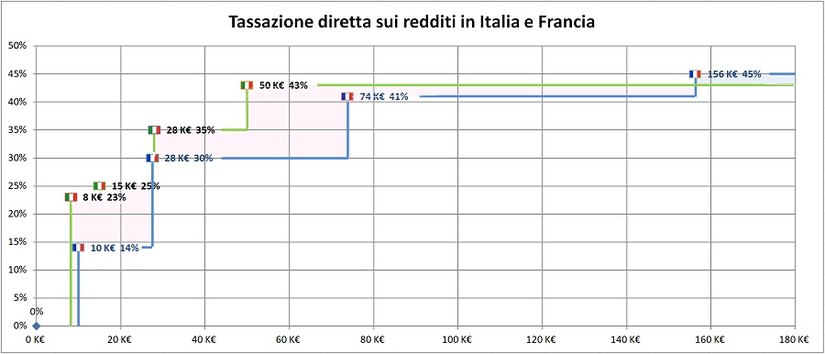

In Francia si applica la tassazione progressiva con quattro aliquote, come in Italia. Non sono tassati in Francia i redditi fino a 9.964 €, quindi 1.790 € "No Tax" in più rispetto all'Italia e al primo scaglione che arriva fino a 27.519 € è applicata l'aliquota del 14%, mentre per redditi analoghi in Italia sono applicate aliquote del 23% (fino a 15mila €) e poi del 25%, quindi oltre il 9% di aliquota in più dei francesi.

Al secondo scaglione che arriva a 73.779 € è applicata l'aliquota del 30%, 5% in meno degli italiani con reddito fino a 50mila euro e 13% in meno con reddito fino a 73.778 €.

Al terzo scaglione che arriva a 156.244 € in Francia è applicata l'aliquota del 41% e per i redditi superiori, che fanno parte del quarto scaglione l'aliquota diventa del 45%.

Tutte le aliquote francesi sono inferiori a quelle italiane ad eccezione dei redditi superiori al livello di ricchezza di 156.244 € tassato il 2% in più rispetto all'Italia.

In Italia i redditi della ricchezza iniziano a 50.000 €, un terzo del valore considerato in Francia!

Le differenze delle aliquote e degli scaglioni evidenziano le notevoli disparità di trattamento per tutte le fasce di reddito, compresi i redditi oltre 150.000 euro come vedremo in seguito, eppure sono entrambi Paesi europei.

Le modalità di calcolo delle tasse in Francia rispetto all'Italia

Alle differenze di aliquote e scaglioni si aggiungono sostanziali differenze di calcolo che aumentano ulteriormente lo spread della tassazione rispetto all'Italia:

- In Francia l'aliquota si applica al 90% del reddito, considerando un 10% di franchigia sulle spese fino a 13.522 €. Insomma, sul 10% del reddito, fino a 135.220 €, non si pagano le tasse. In alternativa alla franchigia del 10% si possono dedurre le spese per: alimenti al coniuge o ex coniuge, ai figli, genitori e nonni bisognosi; tasse scolastiche; spese di abitazione per persone a carico; contributi previdenziali; primo abbonamento a un giornale; quote sindacali, etc.

- In Italia non si pagano le tasse per redditi inferiori a 8.174 € (8.500 € per i pensionati) ma si paga il 23% dell'intero reddito appena superiore; ad esempio con reddito di 10.000 € si pagano 2.300 € di tasse. Diversa la modalità di calcolo in Francia per il primo scaglione con aliquota al 14% da moltiplicare per il reddito fino a 27.519 € meno il reddito "No Tax" di 9.964 €

- In Francia le tasse sui redditi si pagano in relazione al quoziente familiare. Per il singolo le tasse si calcolano come in Italia, mentre per una coppia si considera un quoziente familiare 2 e una coppia con 2 figli ha quoziente familiare 3. Il calcolo delle tasse si realizza in Francia applicando le aliquote alla somma dei redditi di tutti i componenti della famiglia diviso il quoziente familiare. Si moltiplica quindi la tassa risultante per il quoziente familiare. In tal modo si applicano aliquote decisamente più basse; ad esempio per una coppia con due figli e un solo reddito di 120mila € si calcola la tassa sul reddito da 40mila € e poi la si moltiplica per 3. Una politica fiscale che premia tangibilmente le famiglie.

Metodo di calcolo tratto dallo studio di consulenza Italo - Francese http://barreca.net/sul_reddito.html

Tale metodo di calcolo delle tasse estende lo scaglione "No Tax" alle famiglie numerose francesi; ad esempio una coppia con reddito di 33.000 € e con due figli non versa tasse dirette, perché essendo il nucleo di 3 componenti la tassa viene calcolata su un terzo del reddito, cioè sul 90% di 11.000 €, ed essendo il reddito imponibile di 9.900 € non tassabile la famiglia non paga tasse dirette.

Il beneficio dello scaglione "No Tax" per le famiglie riduce i contribuenti francesi che pagano l’imposta sul reddito (corrispondente a IRPEF) che risultano in minoranza: il 43,9% per l'esattezza. La maggior parte delle famiglie quindi non deve pagarla. In particolare, il 46% non è imponibile, mentre il 9,7% delle famiglie beneficia di un rimborso fiscale grazie ai crediti d'imposta. (Fonte: https://www.ouest-france.fr/economie/impots-fiscalite/impots/cinq-chiffres-etonnants-sur-les-impots-des-francais-21d85be6-1f6b-11ec-a4db-d0e3da9e796f)

Quanto si paga per le tasse sui redditi in Italia e in Francia

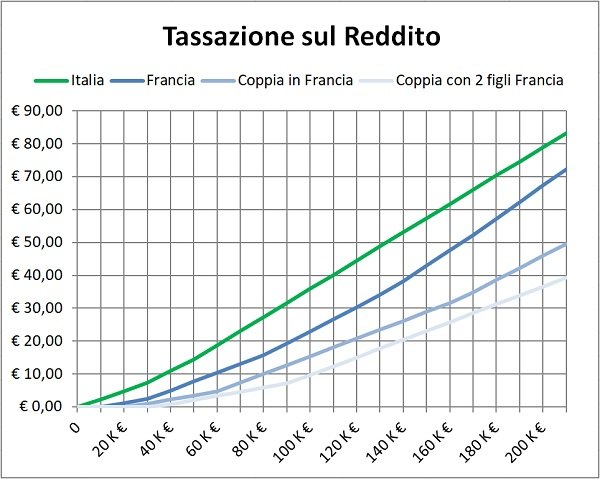

Applicando agli scaglioni le diverse aliquote e metodi di calcolo utilizzati in Italia e in Francia per un contribuente single si ottiene l'importo annuale da versare.

Sono evidenti le maggiori tasse che pagano i dipendenti, i pensionati e gli italiani onesti rispetto ai francesi single:

3.500 €, quattro voltela tassazione in Italia, con 20mila euro di reddito;

5.000 €, tre volte, con 30mila euro di reddito;

6.700 €, 87% in più, con 50mila euro di reddito;

11.500 €, 73% in più, con 80mila euro di reddito;

12.910 €, 56% in più, con 100mila euro di reddito;

14.490 €, 34% in più, con 150mila euro di reddito;

11.590 €, 17% in più, con 200mila euro di reddito;

7.084 €, 8% in più, con 250mila euro di reddito.

Per un reddito di 100mila euro la minore tassazione per i single risulta di 13mila €, per una coppia diventa 20mila € e per una coppia con 2 figli addirittura 26mila € (altro che bonus pannolini); oltre un quarto del reddito! Anche per la coppia francese con due figli con reddito complessivo di 40mila € il risparmio rispetto alla tassazione italiana è di 10mila €, cioè un quarto del reddito. Non a caso la Francia è il Paese europeo con la più alta natalità, con il 40% in più di nascite dell'Italia, al terzultimo posto della classifica europea.

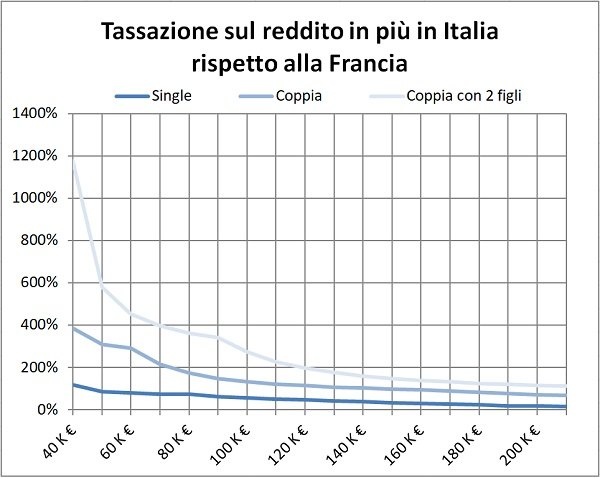

Nel grafico a lato le variazioni percentuali in relazione al reddito per il single, la coppia e la coppia con due figli.

In aggiunta alle imposte nazionali in Italia si applicano quelle regionali e comunali; ad esempio per la regione Lombardia le aliquote da applicare per gli stessi scaglioni nazionali sono rispettivamente: 1.23% per lo scaglione fino a 15.000 €, 1.58%, 1.72% e 1.73%. L'addizionale comunale dipende dal comune, ad esempio per Milano l'aliquota è dello 0,8% per redditi superiori a 23.000 €.

In Francia non sono applicate imposte addizionali locali sul reddito. Le imposte locali dirette comprendono quattro tributi principali: imposta sull'abitazione, imposta fondiaria sugli immobili costruiti, imposta fondiaria su altri beni, un contributo economico territoriale per la proprietà aziendale e sul valore aggiunto delle imprese.

Come in Italia sono applicati i tributi connessi o assimilati: tassa rifiuti solidi urbani, imposta sulle superfici commerciali, ecc. che non modificano sostanzialmente il confronto.

L’imposta locale sull’abitazione sarà applicata, dal corrente anno 2023, solo su seconde abitazioni e locali inutilizzati. Non sarà applicata, invece, sulla residenza principale.

In Francia è applicata una tassa sulla ricchezza immobiliare, un'"imposta sulla fortune immobiliari" ai possessori di patrimoni immobiliari superiori a 1,3 milioni di euro, che meriterebbe valutare (Fonte: https://www.moneyvox.fr/impot/actualites/85601/impots-5-chiffres-etonnants-sur-la-fiscalite-des-francais).

Perché tanta differenza?

Non vorrei aver sbagliato i calcoli, ma le differenze sono evidenti; i francesi pagano meno tasse per qualsiasi reddito dai poveri ai ricchi.

Mi sorge spontaneo pensare: "Come fanno in Francia a sostenere i costi dello Stato?"

Anche l'IVA in Francia è inferiore del 2% a quella italiana, 20% rispetto al 22% in Italia.

Insomma da ogni punto di vista la tassazione in Francia e decisamente inferiore all'Italia.

Le specificità che ci sono tra noi e i francesi rendono il confronto fra le due economie complicato:

- popolazione italiana 59 milioni e quasi 68 milioni quella francese ;

- PIL pro-capite italiano 26.780 € mentre quello francese è di 32.530 €;

- il reddito mediano nostro a 17.000 euro il loro a 20.000;

- Il nostro rapporto di indebitamento su PIL al 150% il loro al 113%

- il nostro tasso di occupazione al 62% mentre il loro al 74%.

In poche parole, più gente che lavora e dichiara, più reddito, meno indebitamento.

Per certo l'Italia ha un debito pubblico superiore alla Francia, che richiede maggiori spese per interessi, ma non posso pensare che paghiamo molte tasse in più solo per gli interessi sul debito. L'evasione fiscale in Italia, stimata in 180 miliardi di euro l'anno è ben superiore a quella francese, rappresenta un'altra possibile ragione del maggiore carico fiscale.

Il confronto fra i livelli di tassazione può essere criticabile trattandosi di Paesi molto diversi, pur essendo fondatori dell'Unione Europea, ma in un contesto di mobilità delle informazioni, dei capitali e delle persone, giovani e manager hanno tutti gli elementi di valutazione per decidere dove investire la propria vita.

Aiutatemi a completare l'analisi cliccando di seguito "Scrivi un commento o invia una domanda" indicando le informazioni sulle ulteriori tasse e minori spese della Francia rispetto all'Italia. Grazie!

La riforma fiscale interessa sia i dirigenti in attività, sia i pensionati, e ne abbiamo parlato in ALDAI Federmanager con il Prof. Alberto Brambilla, il Direttore CIDA Teresa Lavanga e i rappresentanti delle associazioni dei manager lombardi.

Cliccare gli articoli seguenti per maggiori informazioni:

Localizza

Localizza

Stampa

Stampa

WhatsApp

WhatsApp

S. G. :

Avendo lavorato in entrambi i paesi, per 20 anni per multinazionali francesi e avendo una parte della mia vita in Francia, mi complimento per l'analisi, che conferma quello che sostengo da anni, vivendo a cavallo dei due paesi. Mi permetto solo un piccolo contributo, che credo risponda anche un po' alla domanda nel riquadro ("come fanno a sostenere i costi dello stato"). Tutte queste tasse battono su un netto fiscale diverso. Se il mio salario lordo è 100, in Italia i contributi del dipendente sono poco inferiori al 10% mentre in Francia sono il 23%. Dunque il netto tassato in Italia sarà poco oltre 90, mentre in Francia sarà 77. Permane pertanto una minore tassazione in Francia, ma non così ampia come quella che tiene conto esclusivamente della componente fiscale senza quella contributiva. Ho sempre stimato che essendo sposato con 2 figli e con uno stipendio di 150/180k€ lordi annui, in Francia avrei avuto un vantaggio "triple net" di circa 12.000 euro all'anno.lunedì 22 maggio 2023 02:00