I rincari delle commodity, in particolare gas ed energia elettrica, rischiano di bloccare le imprese

L’aumento dei prezzi delle materie prime sui mercati internazionali è ampio e diffuso: petrolio +13% a dicembre 2021 su fine 2019, rame +57%, cotone +58%. Di recente, si è aggiunta l’abnorme impennata del gas naturale in Europa (+723%).

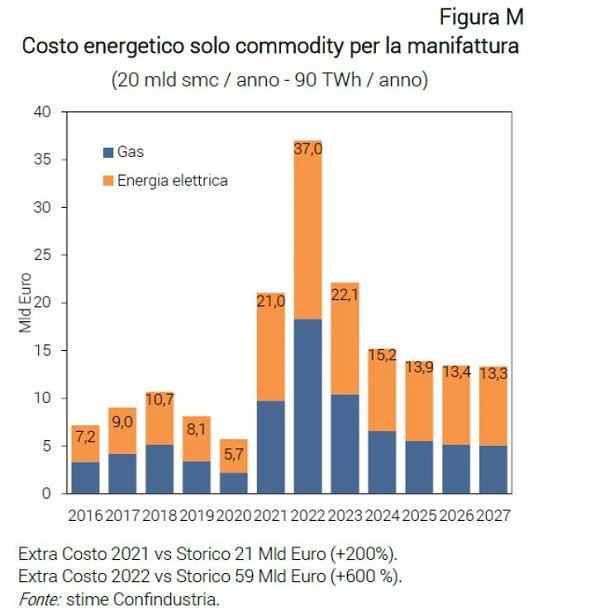

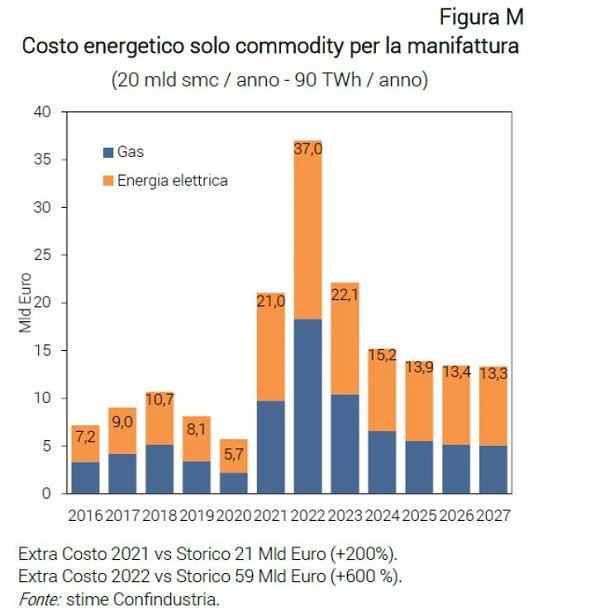

Il balzo del gas si è trasferito sul prezzo dell’energia elettrica in Italia, facendo lievitare i costi energetici delle imprese industriali: 37 miliardi previsti nel 2022, da 8 nel 2019. Un livello insostenibile, che minaccia chiusure di molte aziende.

Sono possibili varie azioni: intervenire sulle componenti fiscali e parafiscali della bolletta elettrica e del gas, aumentare la produzione nazionale di gas e riequilibrare gli approvvigionamenti esteri, riformare il mercato elettrico.

Il forte aumento dei costi per le imprese italiane si è tradotto in una brusca compressione dei margini operativi, data la difficoltà di trasferire ai clienti i rincari delle commodity: soffrono soprattutto i settori più a valle e i settori energivori.

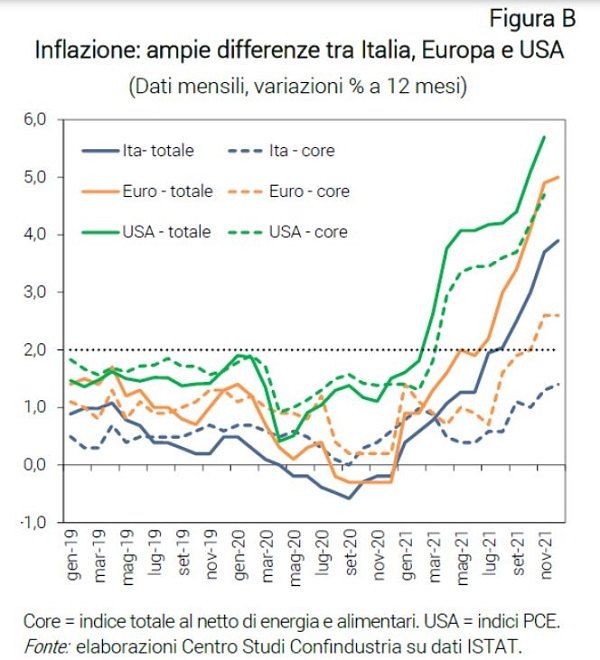

L’assorbimento dei rincari nei margini spiega anche perché l’inflazione in Italia rimane più bassa che altrove, pur crescendo (+3,9% annuo): al netto di energia e alimentari è moderata (+1,4%).

- L’aumento dei prezzi delle materie prime sui mercati internazionali, iniziato dagli ultimi mesi del 2020, è ampio e diffuso. Per il petrolio si tratta di un recupero più che pieno, dopo il crollo dovuto alla prima ondata di pandemia (+13% a dicembre 2021 su fine 2019). Per il rame, invece, di un enorme rincaro (+57%), così come per il cotone (+58%). A questi rincari si è sommato lo scorso anno il balzo del costo dei trasporti marittimi, anche questo piuttosto persistente. Di recente, negli ultimi mesi del 2021, si è aggiunta l’impennata del gas naturale in Europa, che oggi è la commodity che mostra di gran lunga il maggior rincaro (+723%).

- L’impennata della quotazione del gas si è rapidamente trasferita sul prezzo dell’energia elettrica in Italia, facendo lievitare i costi energetici delle imprese industriali: 37 miliardi previsti per il 2022, da 8 nel 2019. Un livello insostenibile per le imprese italiane, che minaccia chiusure di molte aziende in assenza di interventi efficaci. Il prezzo dell’elettricità è più alto che in Francia e altri paesi europei, a seguito delle policy che questi hanno messo in campo. Questi rincari significano anche un marcato aumento della bolletta energetica, pagata dall’Italia ai paesi esportatori.

- Sono possibili nell’immediato una serie di azioni, sia congiunturali che strutturali: intervenire sulle componenti fiscali e parafiscali della bolletta elettrica e del gas naturale, aumentando il livello di esenzione per i settori della manifattura, in particolare i comparti energivori a rischio delocalizzazione; aumentare la produzione nazionale di gas naturale e riequilibrare, sul piano geopolitico, la struttura di approvvigionamento del Paese; promuovere una riforma del mercato elettrico, al fine di disaccoppiare la valorizzazione della crescente produzione di energia rinnovabile dal costo di produzione termoelettrica a gas.

- Il forte aumento dei costi per le imprese si è tradotto in una brusca compressione dei margini operativi, data la difficoltà di trasferire ai clienti i rincari delle commodity. La sofferenza dei margini è tendenzialmente maggiore nei settori più a valle, quelli che producono beni di consumo (per esempio, abbigliamento e mezzi di trasporto), che sono più vicini alla domanda finale ancora compressa; ma anche nei settori energivori (cemento e ceramica, metallurgia, legno e carta). L’assorbimento dei rincari nei margini delle imprese, fino al loro annullamento, spiega anche perché l’inflazione in Italia rimane più bassa che altrove.

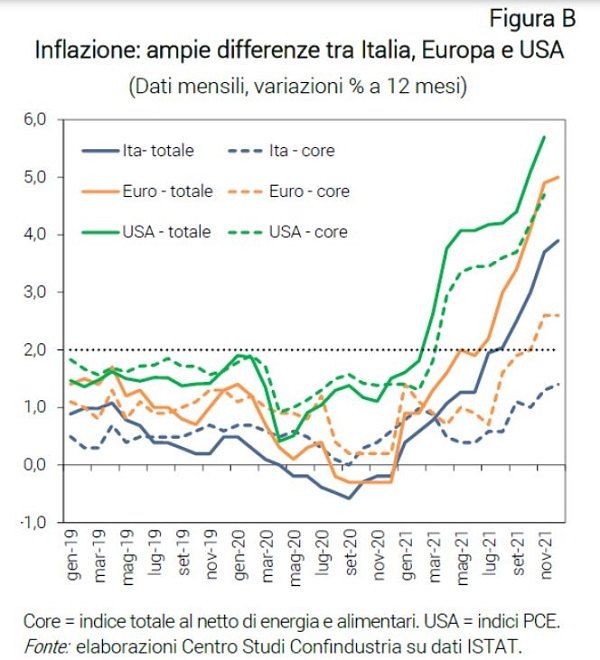

- L’inflazione sta crescendo ovunque, anche in Italia (+3,9% annuo) dove però è spinta solo dai prezzi dell’energia, restando più bassa di quella dell’Eurozona e degli USA. La misura core, al netto di energia e alimentari, in Italia è molto moderata (+1,4% annuo), mentre nell’Eurozona e soprattutto negli USA è balzata ben oltre la soglia del 2,0% vigilata dalle banche centrali. Lo scenario più probabile resta che la fiammata dell’inflazione in Italia e in Europa sia temporanea, grazie all’attesa flessione delle quotazioni petrolifere, e si registri un rientro nel 2022. Ciò eviterebbe un rialzo dei tassi europei quest’anno, a differenza di quanto accadrà negli USA.

1. Inflazione in salita, ma moderata in Italia

La dinamica dei prezzi al consumo in Italia è tornata in territorio positivo a inizio 2021 (era a -0,2% nel 2020) e poi è salita rapidamente, fino al +3,9% annuo a dicembre (+1,9% la variazione media nel 2021, Grafico A). Si tratta di valori molto più bassi di quanto registrato in altri paesi avanzati.

Prezzi core moderati Due fattori continuano a tenere bassa la dinamica dei prezzi al consumo core in Italia (esclusi energia e alimentari): la domanda dei consumatori ancora compressa, sebbene in ripresa; la persistente debolezza dell’attività in alcuni settori, sia nell’industria (es. tessile-abbigliamento) che nei servizi (es. attività turistiche). Gli effetti di second round dell’energia sui prezzi core continueranno ad essere contenuti anche nel 2022.

Le attese sui prezzi in Italia, invece, al momento assecondano il rialzo. Quelle dei consumatori sono tornate positive dai mesi estivi del 2021, salendo poi su valori piuttosto elevati (+24 il saldo delle risposte a novembre, sui 12 mesi). Anche le imprese industriali hanno rivisto al rialzo le attese sui prezzi di vendita, fin da inizio 2021, salendo progressivamente fino a toccare il nuovo picco della serie storica (+46 a novembre, sui prossimi mesi).

Come risultato netto di tutti questi fattori, la dinamica dei prezzi core, che era scesa a zero a settembre 2020, è stata spinta al rialzo nel 2021, ma in misura modesta, anche dalle riaperture e da alcune strozzature di offerta, arrivando al +1,4% annuo a dicembre.

In particolare, la dinamica dei prezzi dei servizi, che era caduta in negativo (-0,1%), ha subito ampie oscillazioni, risalendo infine al +1,7%. Tra i servizi, i maggiori rincari si registrano tra quelli relativi ai trasporti (+3,6%), che risentono (tipicamente dopo alcuni mesi) del rincaro dei carburanti. Gli altri prezzi dei servizi, invece, restano moderati.

I prezzi al consumo dei beni industriali, che nel 2019 avevano un andamento di poco negativo, si stanno mantenendo su una dinamica moderatamente positiva (+0,7% a dicembre). Finora, nei prezzi al consumo dei beni non energetici italiani non si legge un impatto dei rincari delle commodity. Tale dinamica, peraltro, è decisamente inferiore alla variazione dei corrispondenti prezzi alla produzione per i beni di consumo (+3,4% annuo a novembre). Ciò sembra riflettere una forte erosione dei margini delle imprese nella fase della distribuzione al consumo finale.

Prezzi energetici alle stelle La dinamica dei prezzi energetici (+29,1% annuo a dicembre) è responsabile di gran parte dell’aumento dell’inflazione, avendo guidato l’indice generale molto sopra quello core. Nel 2020 si registrava, invece, un calo (fino a -12,7%). I prezzi al consumo dell’energia in Italia (cioè carburanti per i trasporti, gas ed energia elettrica per la casa) seguono, infatti, in media, con un breve ritardo, le oscillazioni della quotazione del petrolio Brent convertita in euro, che quest’anno è risalita oltre i valori pre-crisi: nello scenario CSC, nella media del 2021 si registra un +56% in euro, dopo un -36% l’anno scorso. Nel 2022 il Brent è atteso segnare una parziale flessione e quindi i prezzi energetici in Italia dovrebbero curvare gradualmente al ribasso, verso una dinamica in avvicinamento allo zero, frenando l’indice generale.

I prezzi alimentari si stanno mantenendo su un ritmo di crescita moderato (+2,6% annuo a dicembre), dopo essere caduti in negativo fino a maggio (-0,8%). Dalle materie prime alimentari, infatti, nel 2021 sta venendo una spinta al rincaro. Nel 2022, invece, è attesa una parziale flessione per le commodity del settore. La crescita dei prezzi al consumo alimentari in Italia, quindi, dovrebbe abbassarsi.

2. Ampio divario tra l’inflazione americana, europea, italiana

L’enorme rincaro delle commodity, da fine 2020, è comune a tutte le economie occidentali, importatrici di materie prime e manifatturiere. Ma nel 2021 sono emersi profondi divari nella dinamica dei prezzi al consumo nelle diverse economie.

Mentre in Italia l’inflazione è salita in larga parte per l’aumento dei prezzi energetici, e al netto di energia e alimentari resta bassa, indicando che le pressioni domestiche sui prezzi sono moderate, le dinamiche dei prezzi sono risultate molto più elevate, in tutto il corso del 2021, in altri paesi dell’Eurozona e, soprattutto, negli USA (Grafico B).

Nell’Eurozona c’è evidenza di rincari nei beni industriali non energetici (+2,9% annuo), che possono essere collegati ai rincari delle commodity (ma ha influito anche un timing anomalo dei saldi stagionali nel 2020-2021). Questo ha contribuito a portare la core inflation al +2,6%, un valore da tenere d’occhio. Ma il contributo maggiore al rialzo viene, comunque, dall’energia, come in Italia. Per questo il balzo dell’inflazione europea nel 2021 (+5,0% annuo a dicembre) può essere temporaneo nella misura in cui scenderà il prezzo dell’energia. In base alle stime della Banca Centrale Europea, l’inflazione in Italia nel 2021 dovrebbe risultare più bassa di quella media dell’Eurozona di 0,4 punti e nella media del 2022 si dovrebbe mantenere circa questo divario.

Situazione diversa e più preoccupante negli USA, dove l’inflazione è salita prima e di più (+5,7% a novembre). La differenza principale è che in America è salita molto anche l’inflazione di fondo (+4,7%), che ha superato ampiamente la soglia del +2%. In particolare, negli ultimi mesi si è registrata un’impennata dei prezzi dei beni di consumo durevoli, che in Italia e in Europa non si è avuta.

3. Cosa spiega questi ampi divari di inflazione?

Molteplici sono i motivi di questi ampi divari nelle traiettorie dei prezzi al consumo in Italia e in Europa rispetto agli USA.

La forte domanda negli USA trascina all’insù i prezzi Nel confronto USA-UE, il principale è la diversa forza della domanda: negli USA l’economia è già risalita molto sopra i valori pre-crisi. In particolare, i consumi di beni durevoli si sono impennati, superando di gran lunga non solo il livello ma anche il trend pre-Covid. Invece, in Europa e in Italia, sebbene ci stiamo avvicinando rapidamente a quei valori, solo nei prossimi trimestri il gap creato dalla crisi sarà colmato.

Un fattore decisivo che può spiegare la diversa forza della domanda è lo stimolo di bilancio, che è stato molto elevato in Europa, ma enorme negli USA, spingendo di più i consumi: nel 2020 il deficit USA è arrivato a toccare quasi il 15% (dal 5,7% nel 2019), quello UE è salito al 7,2% (da 0,6%).

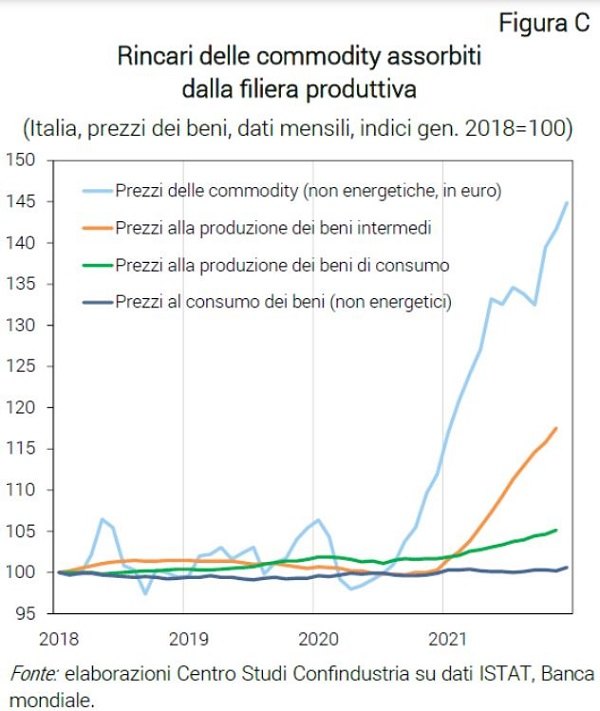

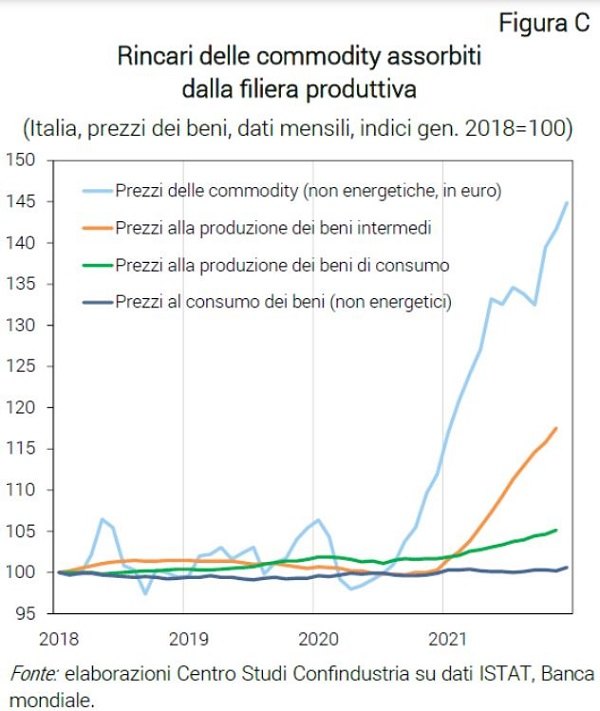

In Italia, assorbiti dalle filiere i rincari delle commodity Un confronto, per l’Italia, tra i prezzi nelle varie fasi della filiera (materie prime, manifattura, consumo) è utile per comprendere le dinamiche in atto e il ruolo della domanda.

A fronte del balzo dei prezzi delle commodity (+34,3% le non energy in euro da ottobre 2020 a novembre 2021), in Italia la risposta dei prezzi al cancello della fabbrica è stata molto eterogenea (Grafico C). Alcuni settori più a monte, produttori di beni intermedi, sono riusciti a rialzare i listini in modo significativo (+17,5%), pur non riuscendo a trasferire integralmente gli aumenti dei prezzi degli input. Invece, quelli più a valle, che producono beni di consumo e sono più vicini alla domanda finale domestica, che ha da poco iniziato la sua risalita, non sono riusciti ad andare oltre un rincaro moderato (+3,5%). Infine, la dinamica dei prezzi nella fase del consumo, come detto, è appena positiva. Tutto questo aiuta a spiegare la dinamica moderata dell’inflazione di fondo in Italia.

Ma i divari nei prezzi nelle varie fasi della filiera indicano, anche, condizioni molto differenti dei mark-up nei vari settori produttivi. Il dato medio sui margini della manifattura, in forte calo nella prima metà del 2021 e poi piatto nel 3° trimestre, non coglie appieno l’effettiva sofferenza di alcuni comparti.

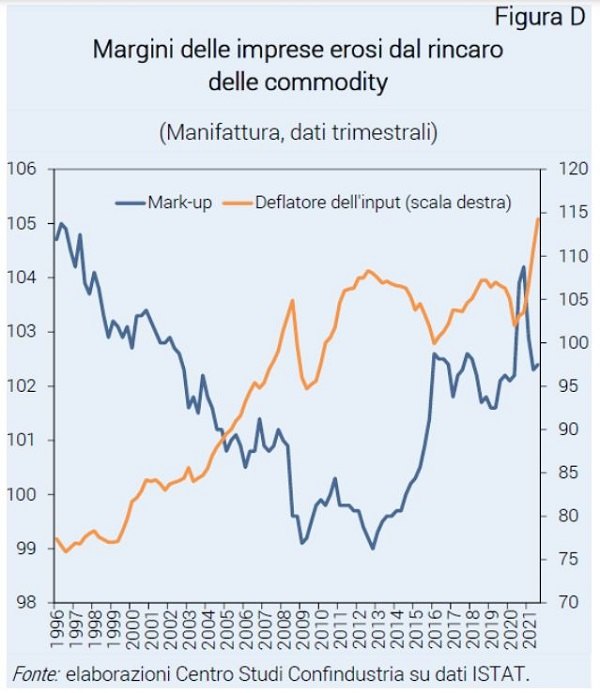

BOX - Impatto dei rincari sui margini industriali

Preoccupa che vari settori industriali in Italia stiano risentendo dei rincari delle commodity sul fronte dei costi operativi e quindi dei margini.

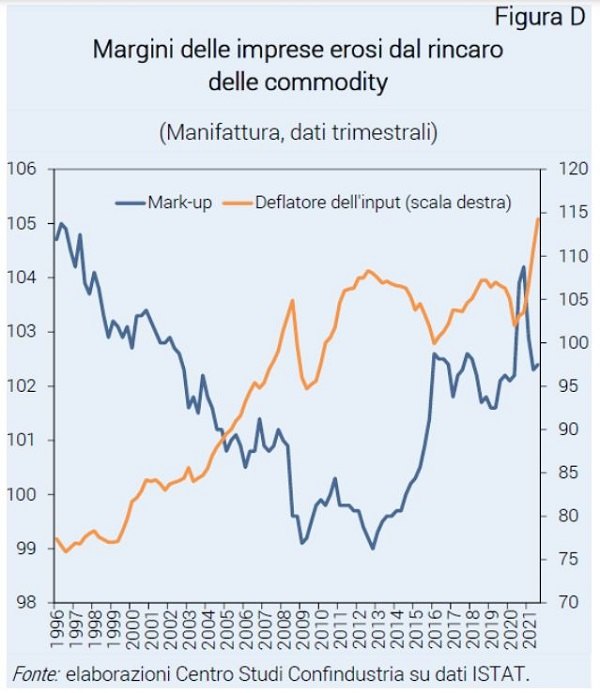

I dati ISTAT, per l’aggregato dell’industria, fotografano un forte aumento del costo degli input (+10,4% nei primi nove mesi del 2021) e mark-up bruscamente erosi (-1,7%; Grafico D). Il modesto rialzo, in risposta, realizzato sui prezzi alla produzione non è dunque stato sufficiente a salvaguardare i margini. Naturalmente, l’impatto sui costi è maggiore nei settori che fanno più uso delle commodity con i più forti rincari.

In prospettiva, se i rincari saranno in parte temporanei come atteso (alimentari), la situazione dei margini potrebbe alleggerirsi per alcuni settori. Penalizzati resterebbero, invece, quelli che usano le commodity con i rincari più permanenti (metalli, tessili). Tutti i settori si possono giovare del rimbalzo dell’economia italiana, su cui però si stanno accumulando rischi al ribasso: più domanda significherebbe qualche spazio in più per un ritocco al rialzo dei listini industriali, mirato a recuperare parte dell’erosione del mark-up subita finora.

Per ora, resta la sofferenza dei margini operativi delle imprese industriali italiane, in diversi settori. Nel 4° trimestre 2021 è stimato il permanere di una situazione difficile sui margini, che sembra tendenzialmente peggiore nei settori produttivi più a valle. Infatti, le commodity non stanno ancora recedendo dai rincari degli ultimi mesi e, quindi, i costi delle imprese restano molto alti.

Peraltro, l’assottigliarsi del mark-up, per ogni unità di prodotto venduto, sta comprimendo nel 2021 il cash flow prodotto dalle imprese. Ciò si somma a valori del cash flow già molto ridotti nel 2020 a causa del lockdown, che hanno condotto a un serio problema in termini di liquidità generata internamente dalle imprese.

Forti i rincari nel settore auto americano Poi ci sono i problemi specifici del settore auto. L’aumento dei prezzi core negli USA è in buona parte spiegato dai prezzi delle automobili, in particolare dai rincari molto elevati per le vetture usate (+26,4% annuo in ottobre). Una possibile spiegazione è che sull’usato si sia riversata molta domanda inattesa, a causa dei ritardi nella consegna di vetture nuove (+9,8% i prezzi), a loro volta dovuti alla carenza di semilavorati (es. chip).

Nei prezzi al consumo italiani, invece, non si registra una impennata per i prezzi delle automobili, che aumentano in modo moderato (+2,5% annuo a novembre le nuove, +1,3% le usate). Ciò, nonostante anche nell’industria italiana vi sia un crescente problema di scarsità: molte imprese hanno difficoltà nel reperire varie materie prime e semilavorati. Difficoltà segnalate sempre più spesso dagli imprenditori e che emergono nelle indagini ISTAT come principale ostacolo alla produzione nel corso del 2021. I dati suggeriscono che è un problema molto serio in alcuni comparti, come quelli a valle dei metalli.

Le modifiche alle aliquote IVA spingono l’inflazione in Germania L’inflazione è stata influenzata anche dalle modifiche alle aliquote IVA adottate in alcuni paesi. In Germania, in risposta alla crisi, a luglio 2020 è stata decisa una riduzione e poi un pari aumento a gennaio 2021 (da 19% a 16% e viceversa). Ciò ha avuto un impatto al ribasso e ora al rialzo sui prezzi al consumo. Per sua natura, tale impatto comporta un gradino nei prezzi che, di solito, tende a sparire entro un anno dall’inflazione, calcolata sui dodici mesi. Questo aiuta a spiegare la maggiore inflazione in Germania (+5,7% a dicembre) rispetto all’Italia e conferma la natura in gran parte temporanea delle dinamiche attuali.

Il cambio attenua e amplifica i rincari in Europa Anche il cambio dollaro/euro ha avuto un ruolo nel determinare i differenziali dei prezzi nel 2021. Nell’Eurozona, prima ha mitigato (ma solo in piccola parte) e poi accentuato l’inflazione importata tramite i rincari delle commodity acquistate dall’estero, determinati in dollari. Dopo il picco di maggio 2021 e fino a dicembre, il prezzo delle commodity non energetiche in dollari è salito di poco (+1,2%), ma tradotto in euro ha continuato a salire in misura apprezzabile (+8,8%). Dunque, a partire da giugno, l’indebolimento dell’euro (da 1,22 dollari a maggio, a 1,13 a dicembre) sta giocando a favore di più inflazione in Europa che negli USA. Ma in precedenza, l’ampio apprezzamento dell’euro sulla divisa americana (da 1,09 dollari a maggio 2020, a 1,22 a gennaio 2021) aveva agito per una minore inflazione da commodity in Europa, rispetto a quella negli USA.

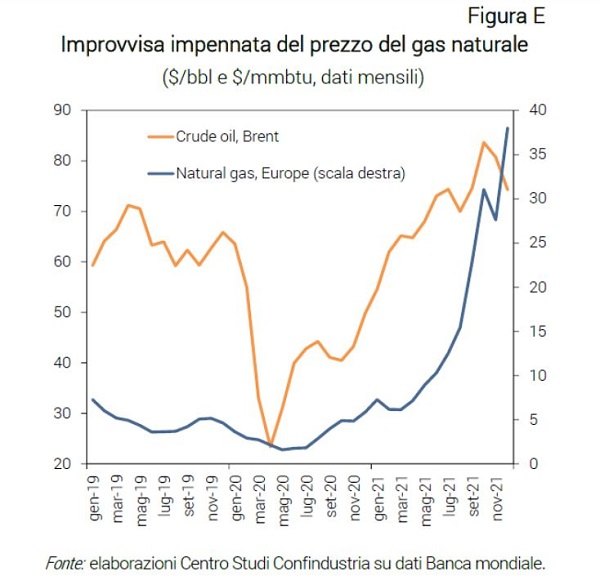

4. Il caro-energia penalizza particolarmente l’Italia

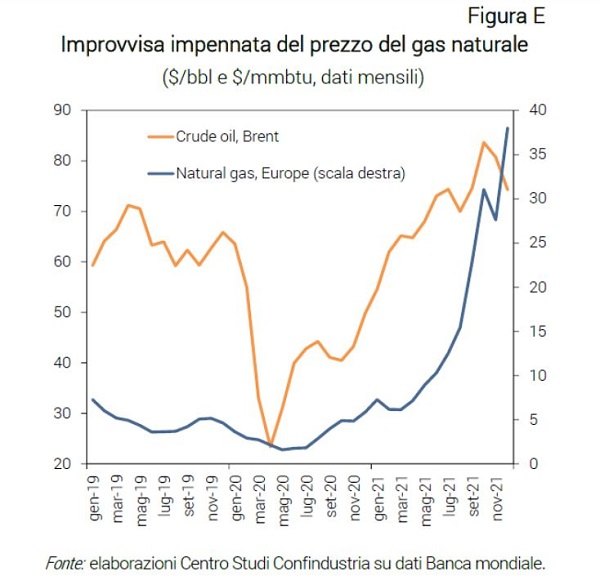

Prezzi: balzo del gas naturale Il prezzo del gas naturale, che fino ai primi mesi del 2021 era rimasto contenuto, si è progressivamente impennato a partire da maggio. Ora è la commodity che mostra il rincaro maggiore: +423% nel corso del 2021 fino a dicembre, cioè prezzo più che quintuplicato (Grafico E). Il balzo del prezzo del gas ha determinato un forte (ma temporaneo) effetto di spillover sul petrolio, dopo una quasi-stabilizzazione che durava da alcuni mesi, con un aumento in ottobre da 75 a 84 dollari al barile (ma poi un calo a novembre e dicembre).

Perché è rincarato il gas? Il balzo del gas è dovuto in una certa misura a questioni geo-politiche (le tensioni tra UE e Russia), come mostra il divario regionale nei prezzi: in Europa +723% dal livello pre-crisi (dicembre 2019), mentre negli USA +66%. Ciò si è sommato a una effettiva scarsità nel mercato fisico (scorte ai minimi in Europa). Dunque, il rincaro è in parte strutturale, ma per il resto è difficile prevedere quando rientrerà perché è legato a cause extra-economiche.

Mix italiano delle fonti di energia basato sul gas Tra i principali paesi europei, l’Italia è quello più esposto al rincaro del gas naturale. Infatti, il mix energetico del nostro paese privilegia tale fonte: 42% del consumo totale di energia in Italia nel 2020 (cui si somma il 36% di petrolio), contro il 38% nel Regno Unito, lontano dal 26% in Germania (che usa molto carbone), dal 23% in Spagna (che si affida di più al petrolio) e dal 17% in Francia (che conta sul nucleare; dati BP).

Il significativo livello a cui sono giunte le rinnovabili in Italia (sole, vento, etc.), pari all’11% del consumo energetico, meglio dell’8% in Francia, non è abbastanza per contenere il ruolo di gas e petrolio; altri paesi UE sono più avanti su tale fronte (Germania 18%, UK 17%, Spagna 15%), con valori che ne fanno i leader mondiali delle rinnovabili.

Cresce la bolletta energetica pagata dall’Italia Per valutare l’impatto del caro-energia, va considerata anche l’elevata dipendenza dall’estero del nostro paese riguardo alle fonti fossili. Pur essendo l’Italia un produttore non trascurabile di petrolio e gas, risulta importato l’89% del petrolio, il 94% del gas, il 100% del carbone. Su questo fronte, siamo allineati agli altri grandi paesi UE: per il gas, in Germania la dipendenza dall’estero è del 95%, in Francia è del 100%.

Alto consumo e alta dipendenza dall’estero determinano una enorme fattura energetica pagata ogni anno dall’Italia. Nel 2020 l’import netto di energia è stato pari a 23,4 miliardi di euro, di cui 14,0 per il petrolio e 8,9 per il gas naturale (stime UNEM). Nel 2021 il balzo dei prezzi lo ha peggiorato in misura marcata. L’anno peggiore, finora, è stato il 2012, al culmine del precedente picco dei prezzi delle commodity: la bolletta energetica era arrivata a 64,9 miliardi.

L’energia conta molto per le famiglie Petrolio e gas naturale contano molto per il bilancio delle famiglie italiane, come mostrano i pesi dei beni energetici nel paniere dei consumi, quello in base al quale si calcola l’inflazione: elettricità e gas per l’abitazione arrivano al 4,5%, i carburanti per i trasporti al 3,8%. Dunque, l’energia conta per l’8,3% del paniere dei consumi. E il rialzo dell’inflazione nel corso del 2021 è stato dovuto proprio al balzo dei prezzi energetici (2,4 punti su 3,9 totali il loro contributo). La maggiore spesa per l’energia, dato che i volumi sono difficilmente comprimibili, assorbe risorse che le famiglie avrebbero potuto incanalare verso altri beni e servizi, frenando quindi la risalita dei consumi privati a fine 2021 e inizio 2022.

5. Energia troppo cara per l’industria italiana

Ma l’impatto dei maggiori costi energetici si scarica, soprattutto, sulle imprese industriali.

In base alle tavole input-output, è possibile individuare i settori in cui pesa di più l’energia: la lavorazione di minerali non metalliferi (ovvero cemento, ceramica, etc., con un costo energetico pari all’8% dei costi totali di produzione), la metallurgia (11%), la chimica (14%), la lavorazione della carta e del legno (5%), la gomma-plastica (5%). E questi dati non incorporano l’aumento dei prezzi nel 2021, che le ha sicuramente aumentate molto. Per questi settori, essendo difficile al momento scaricare a valle tutti gli aumenti dei prezzi, il caro-energia si traduce in forte erosione dei margini operativi. Nel lungo periodo, aumenta la spinta a perseguire una sempre maggiore efficienza energetica nella produzione.

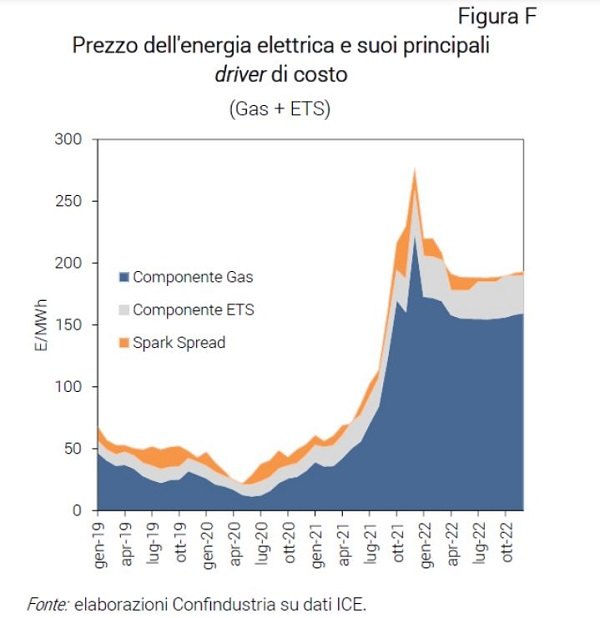

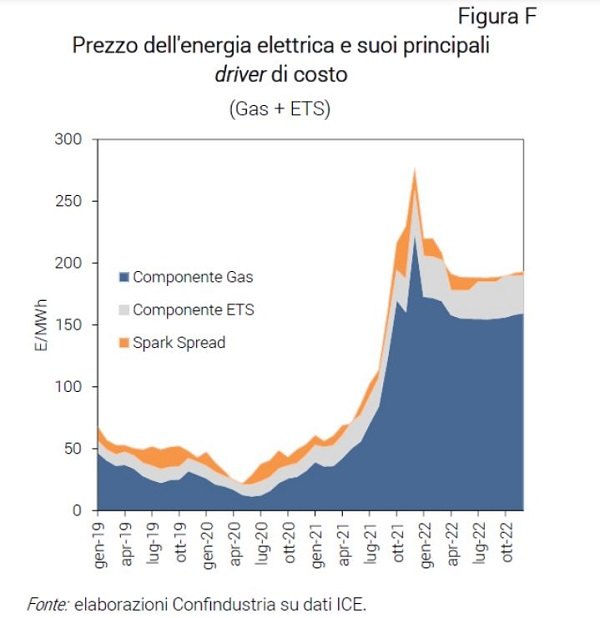

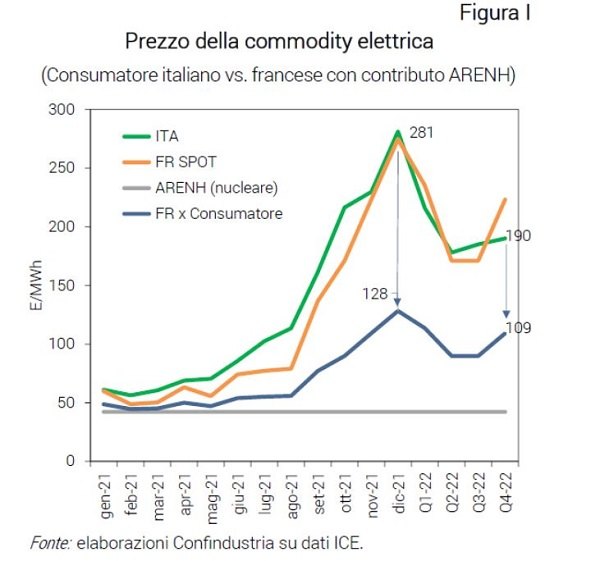

I settori manifatturieri italiani si trovano a fronteggiare un drammatico aumento dei costi delle commodity energetiche, con particolare riferimento al prezzo del gas naturale e dell’elettricità. Il prezzo dell’energia elettrica continua a registrare valori record: nel mese di dicembre ha raggiunto la media mensile più elevata da quando la borsa italiana è stata costituita superando 280 €/MWh con un +450% rispetto al valore di gennaio 2021 (Grafico F).

Per quanto riguarda il mercato del gas naturale, il prezzo è passato dai circa 20 c€/Smc di gennaio 2021 fino ai 120 c€/Smc di dicembre 2021 (con punte giornaliere che hanno raggiunto il valore record di 180 c€/Smc). Ulteriore driver, che ha determinato un consistente aumento delle commodity energetiche e del prezzo del vettore elettrico, è rappresentato dai prezzi delle quote ETS, pari a quasi 90 €/tCO2 nelle ultime settimane di dicembre. Il prezzo del gas naturale e delle quote CO2 determinano l’evoluzione del prezzo dell’elettricità nel mercato elettrico italiano. In altri termini anche se la produzione da fonti rinnovabili è continuamente crescente, il prezzo all’ingrosso dell’elettricità con il meccanismo di System Marginal Price è determinato prevalentemente dalla produzione termoelettrica a gas.

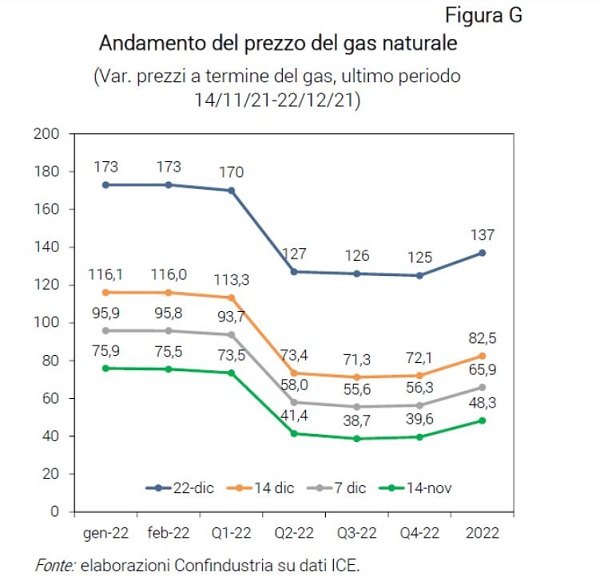

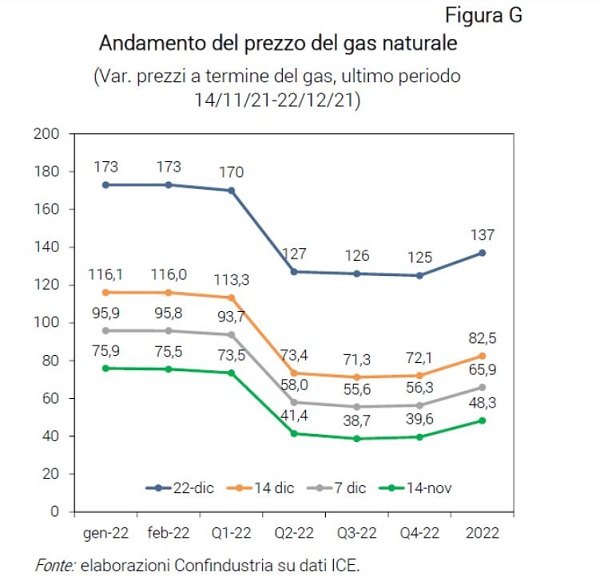

Ulteriore fattore di complicazione è la volatilità degli scenari di prezzo per l’anno 2022, che cambiano molto rapidamente. Le curve dei prezzi a termine di elettricità e gas sono state soggette nelle ultime 4 settimane a molte variazioni (Grafico G).

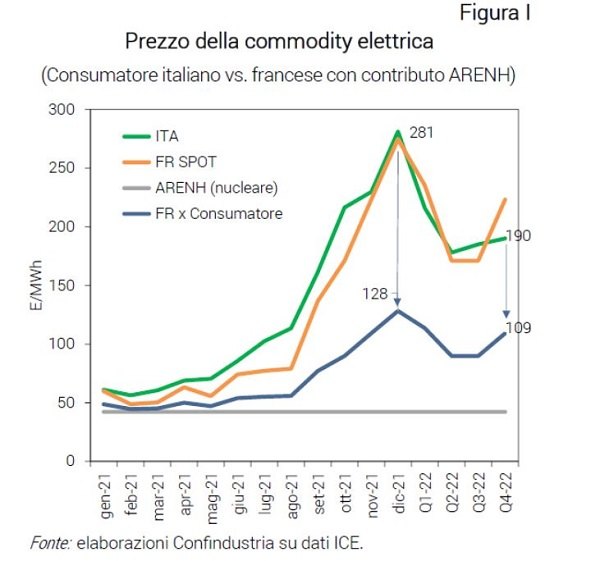

Inoltre, se passiamo a confrontare i prezzi delle principali borse elettriche europee, potrebbe sembrare che i prezzi all’ingrosso presentino un trend rialzista piuttosto omogeneo e convergente (Grafico H). Cioè che il prezzo dell’energia in Italia aumenti come quello in Francia o Germania.

Tuttavia, questo confronto sui prezzi all’ingrosso è ingannevole. In quanto molti paesi europei, con misure più o meno occulte, stanno adottando strumenti a tutela dei propri settori industriali. Ad esempio, in Francia (Grafico I), ai consumatori industriali e grossisti, per legge, il governo ha allocato nell’ottobre 2021 circa 100TWh (il 25% della produzione francese) di energia elettrica – pro-quota al costo industriale dell’energia elettro-nucleare, pari a 42,2 €/MWh (misura denominata ARENH). Questo determina nel costo di fornitura dell’impresa industriale francese per il 2022 un prezzo medio di approvvigionamento di 100 €/MWh, quando il prezzo di mercato sulle borse è 200 €/MWh.

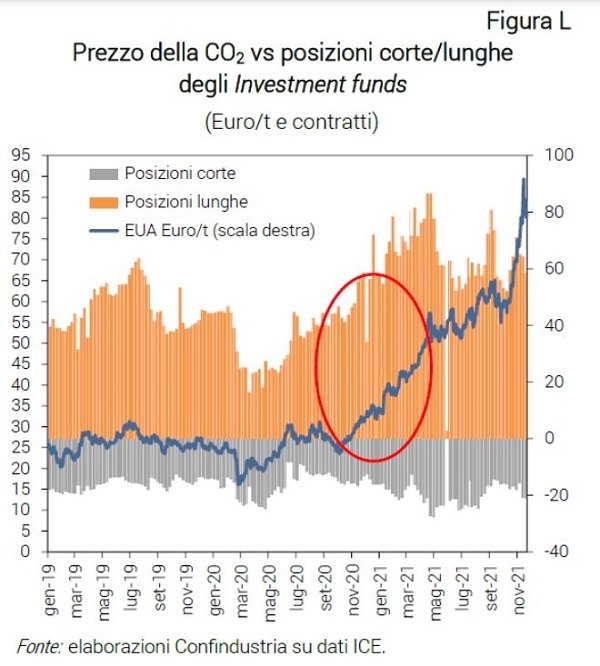

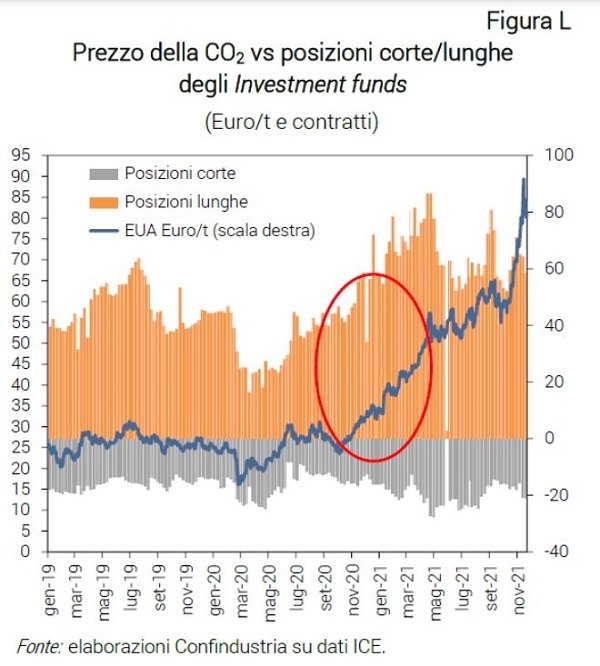

Una riflessione ulteriore si rende necessaria con riferimento al mercato delle emissioni, strumento rilevante per l’attuazione dei nuovi obiettivi europei connessi al Green Deal e al pacchetto “Fit for 55%”. I prezzi della CO2 nelle aste ETS hanno un effetto duplice sui settori produttivi: il primo, indiretto, aumentando il costo delle forniture di energia; il secondo, diretto, connesso alle emissioni di processo che devono essere acquistate dagli impianti.

La fase attuale del mercato della CO2 evidenzia il prevalere di politiche speculative accelerate dal rafforzamento delle vigenti politiche comunitarie per il contenimento delle emissioni dei gas serra previste dal pacchetto “Fit for 55%”.

Dal 2020 si è avuto uno sviluppo marcato delle posizioni lunghe speculative sul mercato della CO2 e una crescita senza precedenti di investitori finanziari (Grafico L). Questo risultato è stato fortemente indotto anche dagli effetti-annuncio della Commissione UE, che in più occasioni ha auspicato un valore target della CO2 a 100 €/t.

Questa drammatica evoluzione dello scenario energetico comporta per la manifattura italiana un fortissimo incremento di costi per la fornitura di energia, che passano dagli 8 miliardi circa nel 2019 a 21 nel 2021 e a 37 nel 2022. Si tratta di un incremento del costo complessivo del +368% nel 2021 e di oltre 5 volte rispetto ai costi sostenuti nel 2020 (Grafico M).

Questi aumenti di costi sono insostenibili in termini di competitività per le imprese italiane. Fondamentale, allora, è intervenire poiché esiste per molti settori il rischio concreto di perdere quote di mercato in modo irreversibile.

Al riguardo, sarebbe opportuno sviluppare una visione strategica in grado di integrare la politica energetica con la politica industriale. Come la stessa Commissione UE ha suggerito, gli Stati Membri devono adottare tutte le misure possibili compatibili con la disciplina del mercato interno e le linee guida in materia di aiuti di stato. Nel caso italiano, considerata la particolare struttura di produzione e approvvigionamento energetico del mercato elettrico e gas, sono possibili nell’immediato una serie di interventi sia congiunturali sia strutturali.

Tra gli interventi congiunturali, la disciplina comunitaria consente di intervenire sulle componenti fiscali e parafiscali della bolletta elettrica e del gas naturale aumentando il livello di esenzione per i settori manifatturieri con particolare riferimento ai comparti energivori a rischio delocalizzazione (ad esempio aumentando, come nel caso tedesco, la riduzione degli oneri parafiscali pagati dagli utenti industriali a copertura dei sussidi alle fonti rinnovabili).

Sempre sul piano congiunturale, è possibile rafforzare gli strumenti di partecipazione della domanda ai servizi di sicurezza del mercato elettrico e gas (ad esempio servizio di interruzione e/o di demand side management). Con riferimento all’aumento dei prezzi della CO2, la Commissione potrebbe adottare delle misure anti-speculative per gli strumenti derivati (ad esempio in termini di margini o agendo con riferimento alla Market Stability Reserve al fine di calmierare i prezzi).

Sono possibili, tuttavia, anche delle misure di intervento strutturali. Per quanto riguarda il gas naturale sarebbe opportuno – con effetto a somma zero sul piano ambientale – aumentare la produzione nazionale e riequilibrare, sul piano geopolitico, la struttura di approvvigionamento del Paese. Con riferimento, infine al mercato elettrico, è necessario promuovere rapidamente una riforma, al fine di disaccoppiare la valorizzazione della crescente produzione di energia rinnovabile dal costo di produzione termoelettrica a gas.

6. Rincari temporanei o permanenti?

Dato che gran parte dell’inflazione e dell’aumento di costi per le imprese origina oggi dalle commodity, è cruciale, in prospettiva, capire se i rincari a monte sono temporanei o permanenti. Purtroppo, non si può generalizzare, perché le condizioni di mercato fisico mondiale sono molto diverse per le varie commodity: per alcune c’è scarsità di offerta, per altre no.

Condizioni nel mercato fisico delle commodity Analizziamo la situazione nel mercato mondiale delle principali commodity, che fanno da riferimento per i diversi comparti.

Per il petrolio è in atto un riequilibrio, un decumulo di scorte dopo l’enorme accumulo della primavera 2020. In altri termini, non c’è una vera scarsità di offerta, che è stata contenuta dai produttori, Opec in testa, per favorire il riequilibrio del mercato.

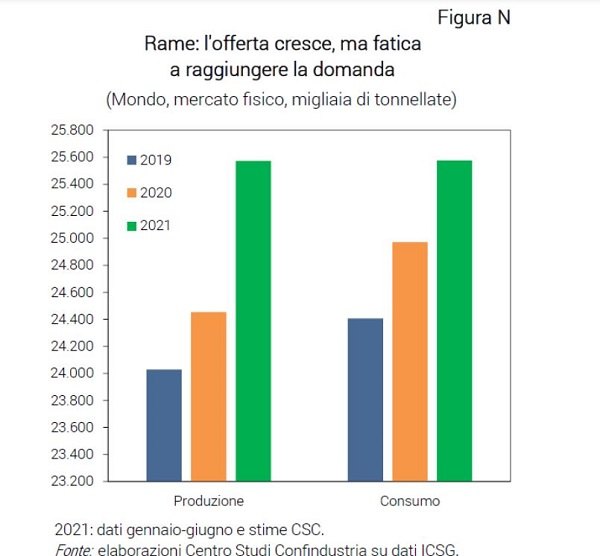

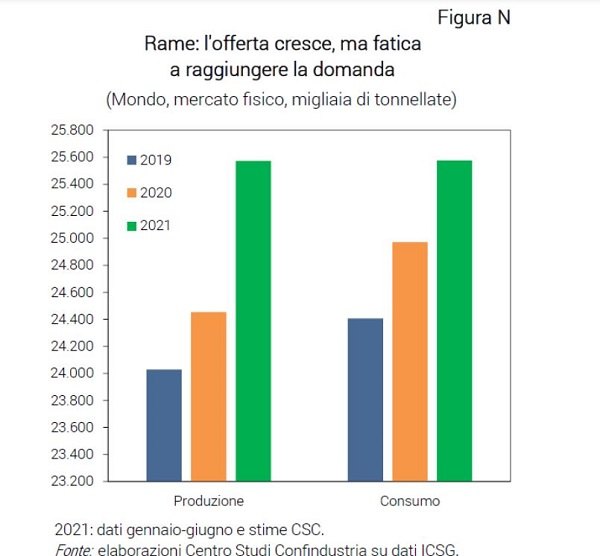

Per il rame, c’è stata davvero scarsità: la domanda mondiale nel 2020 era molto sopra la produzione, che era stata limitata da eventi legati al lockdown. Un recupero dell’offerta si sta materializzando nel 2021, ma non è ancora pieno e, soprattutto, non basta affatto a ricostituire un livello normale di scorte (Grafico N).

Il mercato mondiale del cotone è vicino a una condizione di scarsità, almeno nel 2021: la domanda è tornata ai livelli pre-crisi, dopo il crollo subito con la recessione del 2020, mentre la produzione sembra frenare quest’anno.

Per il grano, invece, non c’è scarsità: la produzione è cresciuta, nonostante i rischi legati al clima, ed è rimasta sopra la domanda, pure in aumento. Dunque, il mercato fisico mondiale non giustifica i rincari del grano, che pure si sono avuti tra 2020 e 2021.

Questione dei noli marittimi Una questione collegata a quella delle commodity è rappresentata dai forti problemi registrati nei trasporti internazionali marittimi e nella logistica. La conseguenza più evidente è stata il balzo dei noli marittimi, ovvero del costo di trasporto di merci via mare, arrivato a livelli altissimi lo scorso anno. Per alcune materie prime trasportate in Europa via mare, questo rincaro si somma agli aumenti già registrati dalle quotazioni internazionali, per cui per le imprese italiane il rincaro effettivo è “doppio”. Questi problemi hanno ampliato per le imprese italiane anche le difficoltà nel reperimento di materiali, perché hanno significato un forte dilatamento dei tempi di consegna: in Italia, nel 2021, i ritardi delle consegne sono saliti ai massimi, come in Germania, mentre in Cina o Giappone il problema è molto più contenuto.

Le cause del balzo dei noli, concentrato sulle tratte Asia-Europa e Asia-America, vanno cercate nella scarsità che si è venuta a determinare a livello locale sia in termini di navi che di container. Questa, a sua volta, è stata dovuta sia alla struttura oligopolistica del mercato dei trasporti marittimi, nel quale pochi grandi operatori controllano la gran parte dell’attività mondiale e tendono a frenare l’offerta per sostenere i prezzi. Sia a fattori legati alla pandemia, come l’adozione di protocolli sanitari più stringenti e le chiusure temporanee di vari porti, soprattutto in Cina, che hanno determinato una congestione di alcuni con conseguente scarsità di vettori negli altri. Date le cause della questione, nonostante un parziale rientro su alcune tratte negli ultimi mesi ma su valori ancora elevati, c’è da aspettarsi che il costo dei noli resti un problema ancora per il 2022. Ciò perché occorre tempo per investire in nuove navi e nuovi container e perché il proseguire della pandemia sta continuando a frenare l’attività portuale in molte aree.

Prospettive per quotazioni e inflazione Se i prezzi di alcune commodity, come le alimentari, hanno per lo più seguito il recupero del petrolio dai minimi del 2020, via speculazione finanziaria comune, e se è vero che il greggio è atteso in flessione nel 2022 (ma secondo la World Bank solo nel 2023 tornerebbe a livelli “di equilibrio”, cioè 65 dollari) allora questi rincari potrebbero essere temporanei. È il caso del grano, che infatti non ha più un trend di rincaro.

In altri mercati, quelli dei metalli e, in parte, anche delle fibre tessili, i prezzi potrebbero invece restare molto alti, anche nel 2022, mostrando solo parziali correzioni. Questo perché gli enormi rincari sono stati causati da una effettiva scarsità di offerta mondiale e, dunque, occorre tempo per nuovi investimenti e per riorganizzare le filiere produttive. È il caso del rame e del cotone.

Per il gas, ma solo a condizione che le tensioni geo-politiche in Europa si normalizzino, la previsione di World Bank mostra che il prezzo si modererà in parte nel 2022 e continuerà a scendere nel 2023. Tuttavia, anche in questo scenario “ottimistico”, resterebbe comunque su livelli molto elevati, quasi doppi rispetto a quello del 2019.

Dunque, nel 2022 potrebbe attenuarsi un po’ la spinta all’inflazione e ai costi che viene dalle commodity. Solo parzialmente negli USA, dove i rincari si sono già trasmessi alla dinamica salariale e ai prezzi al consumo core. In misura più marcata per quanto riguarda l’inflazione in Europa e, soprattutto, in Italia, dove ha pesato di più l’energia e la dinamica di fondo dei prezzi al consumo è rimasta moderata. Ma per i costi delle imprese, questo calo rischia di non essere abbastanza.

Conseguenze: un rialzo (prematuro) dei tassi? I riflessi sulle politiche monetarie potrebbero, perciò, risultare molto differenziati.

Negli USA, già gli annunci di Powell a Jackson Hole a fine agosto avevano fatto crescere le attese di una prossima frenata del Quantitative Easing. Il comunicato ufficiale FED di settembre aveva poi confermato che ciò sarebbe potuto avvenire presto. Infatti, a novembre e dicembre 2021 la FED ha deciso di iniziare e poi di accelerare la frenata del flusso di nuovi acquisti di titoli (dai 120 miliardi al mese precedenti, fino a 60 da gennaio 2022), mossa che potrebbe far muovere verso l’alto i tassi americani a lungo termine. Inoltre, negli USA sta maturando gradualmente un consenso all’interno della FED per due/tre rialzi dei tassi ufficiali (a breve) nel corso del 2022, in linea con le attese dei mercati che se ne aspettano almeno 3 (fino a 0,75/1,00%).

Il tipo di aumento dell’inflazione che si registra nell’Eurozona, invece, non dovrebbe richiedere nel breve termine mosse della BCE, che ha sottolineato più volte di condividere la previsione di una fiammata (per lo più) temporanea dell’inflazione nell’Eurozona. La Banca sta tenendo in campo i massicci acquisti di titoli pubblici e privati, secondo il sentiero già previsto che vedrà terminare a marzo 2022 gli acquisti “emergenziali” (programma PEPP), mentre quelli “ordinari” (APP) proseguiranno; riguardo a tali acquisti ha solo deciso piccoli aggiustamenti. Un rialzo dei tassi ufficiali nell’Eurozona appare perciò ancora lontano, se è vero che dovrebbe essere preceduto da un tapering sui titoli che di fatto non è ancora iniziato. Dunque, non è previsto verificarsi alcun rialzo dei tassi BCE nel 2022. Un elemento cruciale (e positivo) dello scenario, per un paese ad alto debito come l’Italia.

Notizie della settimana

Il ruolo decisivo dei managers

152 piani formativi per rafforzare le competenze manageriali necessarie al passaggio generazionale, ai cambiamenti di assetto societario e alla trasformazione digitale nelle PMI...

Cuzzilla: “La managerialità è la cerniera tra visione industriale e sviluppo diffuso, tra centro e periferie”

Presentato il Libro bianco del Mimit al CNEL il 29 gennaio. Lo studio identifica i fattori di sviluppo e valorizza il contributo dell'industria..

Pianificare gli scenari per garantire la resilienza strategica

Incontro ALDAI-Federmanager a Milano il 25 febbraio aperto a tutti gli interessati all’innovazione epocale

Regione Lombardia ha deciso di dotarsi di una legge per la sicurezza sul lavoro con una gestione della formazione utile a prevenire gli..

Localizza

Localizza

Stampa

Stampa

WhatsApp

WhatsApp