Continua il recupero dell’economia italiana, contagi e commodity i fattori di incertezza

I consumi delle famiglie sono in forte risalita, mentre l’industria sta cedendo il passo ai servizi nel trascinare al rialzo il PIL italiano. L’occupazione è in recupero, sulla scia della ripresa economica. L’inflazione è salita anche in Italia, ma quasi solo per il rincaro dell’energia. L’export italiano resta in salute, ma le attese sono più incerte, perché rallenta l’Eurozona e anche negli USA le prospettive sono meno solide

Comunicato stampa Centro Studi Confindustria accessibile cliccando "Continua il recupero dell’economia italiana, contagi e commodity i fattori di incertezza"

L'economia italiana e internazionale in breve

- Prosegue spedito il recupero del PIL italiano. Dopo il forte rimbalzo del 2° trimestre (+2,7%), nel 3° trimestre i principali indicatori stanno tenendo, nonostante gli effetti della scarsità di alcune materie prime e semilavorati e la ripresa dei contagi. Rimane molta incertezza per il 4° trimestre, legata al proseguimento dell’epidemia. Il 2021, comunque, potrebbe chiudersi con un recupero vicino al +6,0%.

- Consumi in forte risalita. I consumi privati, come atteso, sono ripartiti nel 2° trimestre (+12 miliardi, pari a +5,0%), trascinati dalla spesa in servizi (viaggi e spese fuori casa). Le attese per il 3° trimestre sono di ulteriore risalita: resta da spendere circa metà dell’extra-risparmio accumulato dalle famiglie durante il lockdown, che in primavera il Centro Studi Confindustria aveva stimato in 26 miliardi. In agosto, gli ordini interni dei produttori di beni di consumo sono quasi tornati ai valori pre-crisi e la fiducia delle famiglie ha tenuto. Gli investimenti, intanto, continuano la dinamica robusta, dopo un +2,4% in primavera che li ha portati molto oltre i valori pre-crisi, con ordini su un trend di aumento.

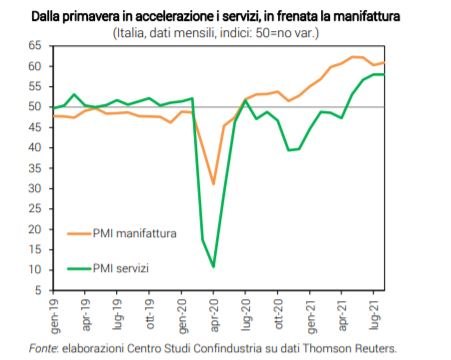

- L’industria cede il passo ai servizi. L’industria, principale motore finora, sta gradualmente passando il testimone ai servizi nel trainare la crescita. Gli indici PMI mostrano una frenata nell’industria negli ultimi tre mesi (60,9 in agosto da 62,3 a maggio) e una accelerazione nei servizi (58,0 da 53,1). Ciò avviene, in parte, perché inizia a pesare anche in Italia la scarsità di alcuni input produttivi, che già preoccupava da alcuni mesi. La produzione industriale è cresciuta nel 2° trimestre un po’ meno del 1° (+1,2% vs +1,5%) e il 3° trimestre è partito a ritmo minore: in luglio si è avuto un +0,8% e la variazione acquisita per il trimestre è +0,9%; in agosto poi le attese su produzione e ordini sono calate. E in parte, perché non si sono avuti altri blocchi per i servizi: nel turismo la ripresa estiva c’è stata, anche se siamo ancora molto sotto i valori pre-Covid e la fiducia delle imprese di servizi ha perso pochissimo in agosto. La risalita del settore dovrebbe proseguire nel 3° trimestre, dati i giudizi sugli affari in aumento, ma con qualche ombra per il 4° trimestre, visto il marcato calo in agosto delle attese sugli ordini.

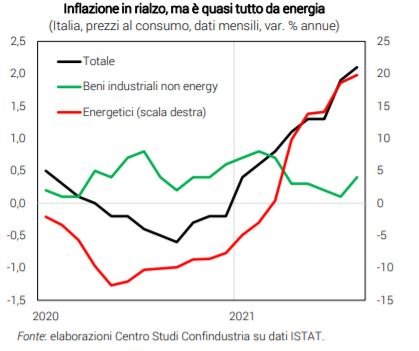

- Inflazione: quasi solo energia. Negli ultimi mesi l’inflazione è salita anche in Italia (+2,1% annuo in agosto). In larga parte ciò deriva dall’aumento dei prezzi energetici (+19,8%), sulla scia del rincaro del petrolio negli scorsi mesi. L’inflazione al netto di energia e alimentari è bassa (+0,6%), indicando che le pressioni domestiche sono moderate. Finora, nei prezzi al consumo italiani non si legge un impatto dei rincari delle commodity non energetiche, né della loro scarsità. Ciò aiuta i consumi, ma comprime i margini delle imprese. Negli altri paesi Euro c’è traccia di rincari nei beni industriali, ma il contributo maggiore al rialzo viene dall’energia. La BCE continua a tenere in campo le misure iper-espansive, grazie alle quali i tassi restano bassi: il BTP è a 0,71% a settembre, lo spread col Bund fermo a +1,07%.

- L’export resta in salute. L’export italiano è tornato a crescere a giugno (+0,4%), consolidandosi sopra i livelli pre-crisi (+0,7%). Il recupero è eterogeno tra settori e mercati. Nel 2° trimestre 2021 (rispetto al 2019) sono in robusta crescita i prodotti in metallo, gli alimentari, gli elettronici-ottici, mentre calano farmaceutico e tessile-abbigliamento; in forte espansione le vendite verso Cina, Paesi Bassi, Belgio e Germania, negative verso India, Giappone, OPEC e Asean. Le prospettive per il 3° trimestre sono incerte, secondo gli ordini manifatturieri esteri: segnala espansione il PMI, ma in luglio-agosto sono in lieve calo i giudizi delle imprese. Ciò riflette la minor espansione del commercio mondiale che, dopo essere tornato a crescere a giugno (+0,5%), vede un rallentamento in estate segnalato dal PMI globale.

- Rallenta l’Eurozona. Nel 2° trimestre il PIL dell’Area Euro è cresciuto più delle attese (+2,0% contro l’1,5% ipotizzato dagli operatori), grazie non solo al contributo del rimbalzo italiano, ma anche a quello di Spagna e Francia. Invece, la crescita del PIL tedesco si è rivelata deludente (+1,5%). La produzione industriale dell’area a giugno è diminuita (-0,3%), soprattutto a causa del terzo consecutivo calo di quella tedesca (-1,3%), che poi è risalita a luglio (+1,0%). Il peggioramento recente degli indici Sentix (fiducia degli investitori), a 19,6 punti a settembre da 22,2 e soprattutto Zew (fiducia delle imprese tedesche), a 31,1 da 42,7, segnala un rallentamento dell’attività nel 3° trimestre.

- USA: prospettive meno solide. Negli USA il PIL ha accelerato nel 2° trimestre (+6,6% annualizzato dopo +6,3%), ma meno delle attese. Tale leggera delusione è coerente con il peggioramento degli indicatori, dal lato delle imprese (PMI manifatturiero a 61,1 da 63,4; Direttori degli acquisti di Chicago a 66,8 da 73,4; indici di attività economica della FED in calo) e da quello dei consumatori (indice dell’Università del Michigan a 70,3 da 81,2). Fa eccezione l’ISM manifatturiero (59,9 da 59,5). La frenata dell’industria già vista a luglio (+6,6% annuo da +9,9%) potrebbe intensificarsi nei mesi successivi.

Focus del mese

Occupazione in recupero, sulla scia della ripresa

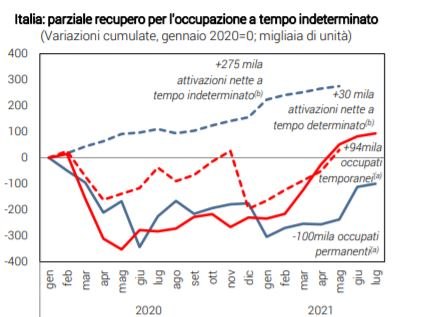

Quadro positivo del mercato del lavoro italiano. I dati sui primi sette mesi del 2021 mostrano un mercato del lavoro in ripresa. In luglio, primo mese dopo lo sblocco dei licenziamenti nella maggior parte dei settori industriali, l’occupazione totale misurata dall’ISTAT è diminuita di 23mila unità. Il calo non ha intaccato l’ampio recupero registrato da inizio anno (+550mila unità da gennaio a luglio, ma ancora -329mila da gennaio 2020) ed è completamente ascrivibile alla componente autonoma (-47mila unità), mentre i dipendenti sono cresciuti di 24mila unità. I primi dati disponibili per luglio non appaiono, quindi, supportare l’ipotesi di una corsa ai licenziamenti all’indomani dello sblocco. Le prospettive sono buone per il prossimo futuro, in linea con la ripresa economica attesa.

- Lavoro temporaneo oltre i livelli pre-crisi, come sempre nelle riprese. L’occupazione a tempo determinato ha segnato un recupero totale già in primavera, grazie a una risalita iniziata a metà 2020 e intensificatasi nell’anno in corso. A luglio gli occupati temporanei stimati dall’ISTAT erano quasi 100mila in più rispetto a gennaio 2020. D’altronde la componente temporanea dell’occupazione è sempre quella più reattiva al ciclo economico, sia in caduta (-352mila unità a maggio 2020) sia in ripresa (+136mila fino a ottobre 2020, sostanzialmente piatta nei mesi successivi, quando l’attività era di nuovo fiacca, per poi impennarsi da marzo 2021 in parallelo al rimbalzo del PIL).

- Parte dell’occupazione permanente resta “congelata”. Nonostante un recupero dai minimi iniziato anch’esso a metà 2020, per il personale a tempo indeterminato, i dati ISTAT segnalano ancora un’ampia perdita da colmare: a luglio le persone occupate a tempo indeterminato, al netto di quelle assenti dal lavoro, per esempio per CIG, da oltre 3 mesi, erano ancora 100mila in meno rispetto a gennaio 2020. A differenza che per l’occupazione temporanea, nel caso di quella a tempo indeterminato i dati ISTAT sui lavoratori effettivamente in forza hanno registrato nella crisi un andamento non sempre allineato rispetto a quello dei dati INPS relativi alle attivazioni nette: queste ultime, infatti, non hanno mostrato alcuna flessione, anzi sono in costante crescita da inizio 2020. Il blocco dei licenziamenti per motivi economici, introdotto allo scoppio dell’emergenza sanitaria, è stato infatti solo parzialmente compensato da un contemporaneo calo delle attivazioni (assunzioni e trasformazioni), così che a maggio 2021 i rapporti a tempo indeterminato attivi erano 275mila in più (saldo tra attivazioni e cessazioni mensili cumulato da gennaio 2020). La distanza tra le due curve segnala, in particolare, l’ampio ricorso alla cassa integrazione, che viene incorporato nei dati ISTAT e che, invece, non incide sui rapporti di lavoro conteggiati dall’INPS, che rimangono attivi seppur “congelati”.

- Quanto ampio è ancora il ricorso alla CIG? Per comprendere l’andamento del ricorso allo strumento, è utile guardare al numero di ore di CIG autorizzate al mese, in diversi comparti, in rapporto alla dimensione del settore (misurata dal monte ore mediamente lavorate nel 2019): valori elevati di tale rapporto segnalano possibili eccessi di manodopera. Dopo i picchi di aprile-maggio 2020, nel 2021 il valore massimo si è avuto a giugno: l’incidenza delle ore autorizzate si è attestata intorno al 40% per la manifattura e al 57% nel comparto alberghi e ristoranti; in luglio le incidenze sono calate, ma restano ancora alte in entrambi i casi.

- Cosa ci attendiamo nei prossimi mesi? La ripresa economica in atto in Italia e il suo previsto proseguimento nella seconda parte del 2021, potranno portare a un’ulteriore espansione della domanda di lavoro. Ciò sosterrà in prima battuta il riassorbimento della CIG, ma favorirà anche le nuove assunzioni, non solo quelle a tempo determinato, ma pure le permanenti.

- Quale l’impatto dello sblocco dei licenziamenti? I primi dati dopo lo sblocco, disponibili solo per la regione Veneto, mostrano che in luglio e agosto il numero di licenziamenti per motivi economici di occupati a tempo indeterminato nelle imprese industriali (escluso il settore moda), pari a 852 unità, è rimasto sotto ai valori registrati nello stesso periodo sia del 2018 (1.142) che del 2019 (1.268). Cruciale sarà il monitoraggio nei prossimi mesi su tutto il territorio nazionale.

Localizza

Localizza

Stampa

Stampa

WhatsApp

WhatsApp