Verso un'“unica imposta globale per le multinazionali”

Per mezzo dell’OCSE e dell’azione sinergica di Unione Europea e Stati Uniti è stato trovato un accordo globale per ridurre l’elusione fiscale delle multinazionali e una pericolosa competizione al ribasso tra Paesi per accaparrarsi profitti e investimenti diretti

Pasquale Antonio Ceruzzi

Componente dei Gruppi Cultura e Dirigenti per l'Europa di ALDAI-Federmanager - pacer263@gmail.comLe società multinazionali (Multi National Enterprise – MNE o altrimenti “Corporate”) hanno sempre cercato di minimizzare le imposte sui profitti che il fisco chiedeva loro in virtù delle vendite (ricavi) di prodotti e servizi realizzati in ogni singolo Paese.

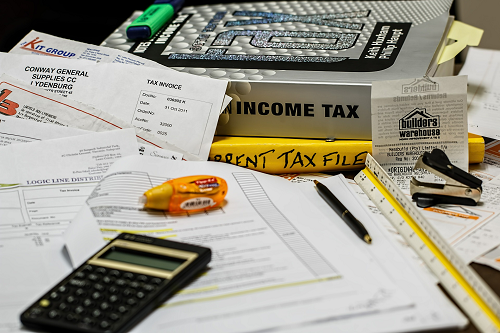

Nei Paesi in cui le MNE conducono affari (spesso molto proficui) si pagano però imposte molto diverse sui profitti, dallo 0% delle Isole Vergini Britanniche al 30,3% della Francia (coefficiente effettivo medio di tassazione). Questa variabilità di imposizione fiscale non poteva che far sorgere, più o meno spontaneamente, il desiderio da parte delle multinazionali di concentrare i profitti in quei Paesi con una “Corporate Tax” estremamente bassa (ad esempio le Isole Vergini Britanniche, il Lussemburgo, l’Ungheria o l’Irlanda). Questo fenomeno è diventato con gli anni una prassi molto utilizzata, con meccanismi anche sofisticati (e al limite della legalità), per spostare i profitti aziendali dai Paesi a coefficienti di fiscalità alta verso quelli a fiscalità più bassa, svuotando in questo modo il gettito fiscale di alcuni Paesi a favore di altri. Il fenomeno, noto internazionalmente con l’acronimo BEPS (Base Erosion and Profit Shifting), alimenta inoltre una competizione sleale tra Paesi per ridurre sempre più l’aliquota di tassazione e garantirsi profitti da tassare, investimenti produttivi, aumenti di PIL e… bilanci in ordine (figura 1).

L’OCSE (Organismo per il Commercio e lo Sviluppo Economico) stima che ogni anno, su scala mondiale, il BEPS sottragga 240 miliardi di dollari al fisco di nazioni come Stati Uniti, Germania, Francia, Italia e altre.

Per l’Italia il BEPS ammonta a circa 6,4 miliardi di dollari all’anno (6,4 su 39,6 miliardi di dollari provenienti da IRES è il 16%). 6,4 miliardi su 666 miliardi di dollari è lo 0,9% del gettito fiscale totale dello Stato italiano. Considerando alcuni Paesi rilevanti, notiamo che l’incidenza della “Corporate Tax” su parametri di riferimento macroeconomici come “PIL” e “Totale Imposte” per Paese è significativo anche se non determina da solo le fortune di uno Stato rispetto ad altri (figura 2).

Sembra infatti mancare un elemento chiave che fa la differenza e per il quale vale la pena impegnarsi a fondo. Questo elemento risponde al nome di “FDI” (Foreign Direct Investment) o “Investimenti Diretti Esteri”.

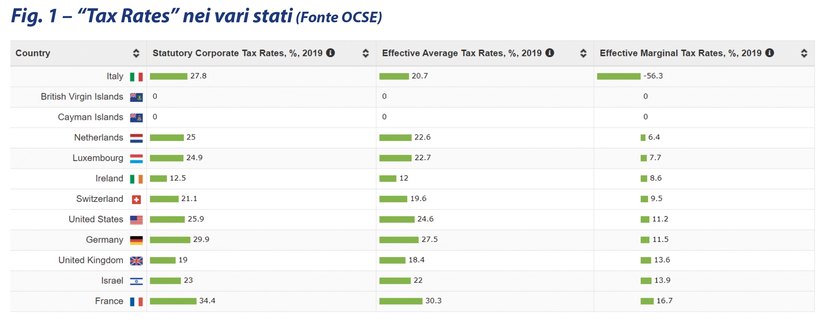

L’OCSE definisce gli “Investimenti Diretti Esteri (IDE)” come la categoria di investimenti internazionali caratterizzati dall'obiettivo di un soggetto residente in un'economia di ottenere un interesse duraturo in un'impresa residente in un'altra economia. Dall’analisi degli stock di Investimenti Diretti Esteri (IDE) nei diversi Paesi al mondo, emerge come 9 Paesi attraggono il 42,9% dello stock complessivo. Nonostante essi generino il 3,2% del PIL mondiale, ospitino lo 0,6% della popolazione e coprano meno dello 0,1% della superficie terrestre (figura 3).

Lo stock di FDI/IDE mondiali ammonta a 37.800 miliardi di dollari (anno 2018). Le 9 economie di fig. 3 ne attirano circa 16,2 trilioni. I Paesi di fig. 3 sono considerati “Investment Hub” (attraggono Profitti e Investimenti Diretti dalle MNE) e hanno le seguenti caratteristiche comuni:

- basso coefficiente di tassazione dei profitti aziendali

- deduzione, dal conto economico, di interessi passivi, ammortamenti, costi di startup e di nuove assunzioni

- crediti di imposta per utili reinvestiti nel business aziendale

- legislazione favorevole all’attività imprenditoriale

- infrastrutture efficienti

- burocrazia ridotta ai minimi termini, giustizia amministrativa e penale rapida ed efficiente

- livello elevato del capitale umano e standard qualitativi di formazione.

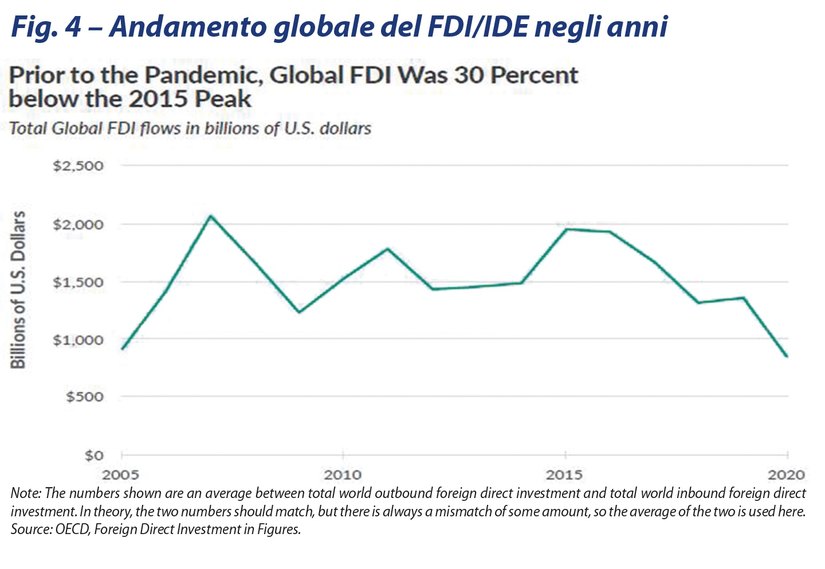

Di fronte a numeri, questa volta rilevanti, dati dalla somma di profitti non tassati e FDI/IDE, alcuni sistemi economici di riferimento, quali l’Unione Europea, hanno intensificato, a partire dal 2014, iniziative di contrasto a queste pratiche attraverso organismi quali l’OCSE, il G7, il G20 e determinato risultati concreti con una diminuzione del fenomeno (fig. 4). Significative sono l’Anti-Tax Avoidance Directive I e II (ATAD), la Directive on Administrative Cooperation (DAC 6 e 7), la Digital Service Tax (DST) che sono state progressivamente recepite negli ordinamenti legislativi nazionali e applicate alle multinazionali (figura 4).

Infine, nel mese di luglio 2021, 132 Paesi su 139 (94%) hanno concordato di aderire a una proposta, definita dall’OCSE (incentivata da Stati Uniti e Unione Europea), condivisa nel G7 di Carbis Bay (UK) e G20 di Venezia, per applicare una riforma globale e unica delle Imposte sulle Multi National Enterprise (MNE). La proposta, esempio pratico di accordo multilaterale tra Stati, prevede una strategia a 2 “pilastri”:

PILASTRO 1

Istituisce “diritti di tassazione” per quei Paesi dove le MNE fanno affari ogni volta che realizzano profitti superiori al 10% dei ricavi. Sul valore residuale dei profitti oltre il 10% dei ricavi potrà essere applicata un’imposta per un valore pari ad una percentuale del 20-30%. Il valore effettivo di questo 20-30% è ripartito a ogni Paese proporzionalmente al volume d’affari realizzato (figura 5).

PILASTRO 2

Prevede una “minimum tax del 15% sui profitti” della Corporate a prescindere dalla forma e dislocazione organizzativa della società e applicata nei Paesi dove si generano i profitti. Inoltre, pone un “backstop” alla competizione al ribasso tra Stati aderenti all’accordo (figura 6).

Una stima approssimativa fatta dall’OCSE indica che il Pilastro 1 permetterà di riallocare più di 100 miliardi di dollari di profitti mentre il Pilastro 2 attiverà flussi di imposte per oltre 100 miliardi. Operativamente l’accordo sulla riforma verrà finalizzato nel vertice del G20 di ottobre 2021 a Roma, nel 2022 verrà invece sviluppato il modello legislativo che verrà adottato dai Paesi aderenti e nel 2023 vedremo la sua implementazione pratica.

Non c’è dubbio che il recupero di gettito fiscale da parte di molti Paesi porterà a migliorare il loro bilancio e ad attivare investimenti addizionali che saranno particolarmente utili se diretti a generare sviluppo economico e occupazione.

SAVE THE DATE

L’incontro “Verso un'unica imposta globale per le multinazionali"

(a cura dei Gruppi (Cultura Finanziaria e Dirigenti per l'Europa)

si terrà in videoconferenza Zoom

mercoledì 24 novembre 2021 alle ore 17:00

Per registrarsi e ricevere il link per collegarsi all’evento www.aldai.it

Localizza

Localizza

Stampa

Stampa

WhatsApp

WhatsApp