Come ridurre di 2/3 la dipendenza dal gas russo entro l’anno

Un piano europeo per affrontare la crisi energetica utilizzando fonti e approvvigionamenti alternativi

Alfredo Avanzi

Socio ALDAI-Federmanager e componente dei Gruppi di Lavoro Energia ed Ecologia e CIDA Sviluppo Sostenibile

Piano per affrontare più rapidamente: crisi energetica e sostituzione gas russo

Per la Commissione Europea (CE) l’aggravarsi dello scenario geopolitico e geoeconomico con l’invasione dell’Ucraina da parte della Russia, da cui l’EU dipende pesantemente per la fornitura di combustibili fossili, le successive sanzioni decretate e ancora in progress, e l’esplosione dei prezzi energetici hanno reso evidente e urgente la necessità di accelerare ulteriormente la transizione verso un’energia pulita, di più sicuro approvvigionamento e più accessibile economicamente.

Fonte Commissione Europea - "REPowerEU: azione europea comune per un'energia più sicura, più sostenibile e a prezzi più accessibili"

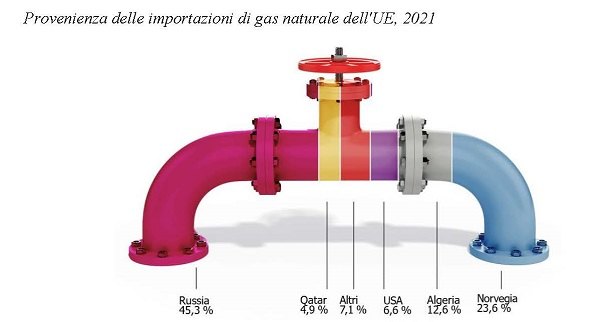

A tale scopo, la Commissione ha ufficializzato - il giorno 8/03/2022, e discusso nei successivi ultimi due Consigli dei Capi di Stato e di Governo, e sarà ancora ridiscusso a maggio p.v. - il Piano congiunto REPowerEU per rendere i Paesi membri autonomi da tutti i combustibili fossili russi "ben prima del 2030", e fronteggiare la crisi energetica in corso. Cioè, nuove direttive per un più rapido aumento della produzione di energia verde, della diversificazione geografica degli approvvigionamenti dei combustibili fossili e della riduzione della loro domanda, principalmente quella di gas che incide in modo rilevante sul prezzo dell'energia elettrica, e la cui importazione dalla Russia (Fig.1) è più del 40% delle forniture totali dell’EU (pari a 155 mld di mc/a, con un esborso di oltre 1 mld di €/g).

Importazione che il Piano stima di ridurre di 2/3 entro il 2022 (pari a 100 mld. di mc).

Come?

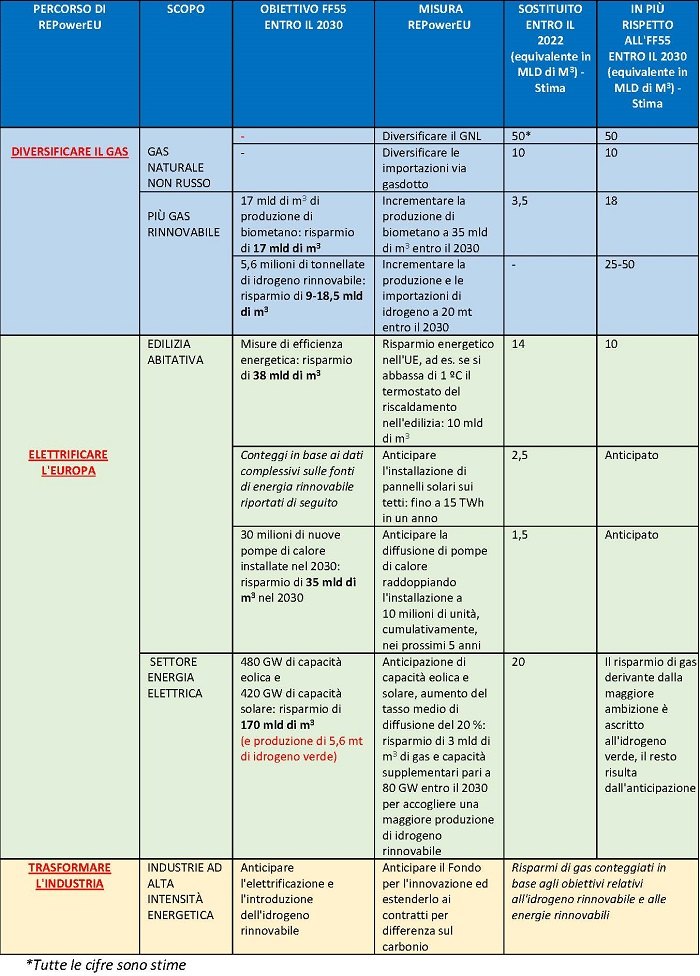

Attraverso tre principali direttrici (*stime CE, come da Tabella in calce all'articolo):

- diversificando l'approvvigionamento di gas dell'Europa (*60 mld mc), principalmente con il gas naturale liquefatto (GNL) da USA e Qatar (*50 mld mc), sviluppando e importando particolarmente idrogeno e biogas (*3,5 mld. di mc);

- accelerando lo sviluppo delle rinnovabili già previsto nel Piano FIT for 55 e la produzione delle loro componenti chiave (fotovoltaico sui tetti e pompe di calore per 4 mld mc), nonché (snellendo le procedure di autorizzazione per i progetti energetici come parchi eolici e solari (20 mld di mc);

- migliorando l'efficienza energetica (4 mld di mc) e la gestione del consumo di energia - ad esempio riducendo di 1°C la temperatura invernale dei locali pubblici e privati (*10 mld di mc) -, e promuovendo un approccio più circolare ai modelli di produzione e consumo.

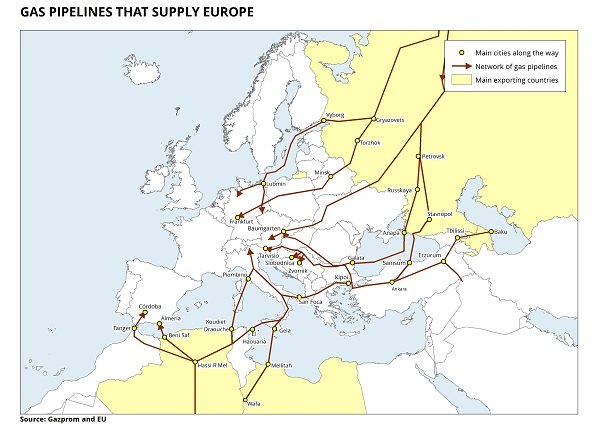

Fonte: http://www.learneurope.eu/

Inoltre, il REPowerEU delinea anche una serie di altre direttive congiunturali e strutturali per:

- rispondere all’aumento dei prezzi dell’energia, affiancando al già operativo Piano "Energy Prices Toolbox” azioni che prevedono:

- tetto al prezzo del gas (per Cingolani “madre di tutte le battaglie”), scorporo dello stesso da quello dell’energia e centrale unica d’acquisto EU;

- ridistribuzione ai consumatori degli extra profitti del settore energetico (“windfall profits”) e le entrate dallo scambio di quote di emissione di CO2. In tale ottica la CE intende anche utilizzare l’art.107 dei Trattati (Piano di Stabilità), per consentire un uso più liberale delle regole di bilancio sugl’interventi di Stato;

- garantire livelli sufficienti di stoccaggio del gas e mettere in atto operazioni coordinate di ricarica prima della stagione invernale.

Quanto previsto dal Piano entro il 2022 è fattibile e sostenibile economicamente?

Innanzitutto, bisognerà vedere se la sfida degli ambiziosi traguardi delle Direttive sopraccitate otterrà il sostegno degli Stati membri; in particolare, le tappe per fine anno del taglio di 2/3 i flussi russi di gas e del contemporaneo riempimento degli stoccaggi EU fino al 90% della loro capacità (in primavera di solito al 26% circa, e riforniti in estate quando la domanda/prezzi sono inferiori).

Non dimentichiamo che molti di questi Stati erano già a disagio con i costi richiesti dai precedenti Piani EU di Transizione Energetica, e, con sfumature diverse, sono ora tutti alle prese con l’impatto economico sociale dell’aumento dei prezzi energetici, interessi economici concorrenziali in materia e potenziali rischi sulla continuità di fornitura di materie prime della Russia.

Inoltre, per molti Paesi EU ridurre la loro dipendenza dal gas in generale, e di quello russo in particolare, comporta modifiche strutturali - al proprio assetto energetico - complesse, costose e richiedenti tempo. Assetto con radici profonde, determinate e consolidate in oltre vent’anni d’importazioni di gas guidate da logiche poco lungimiranti, cioè commerciali e di mera convenienza economica, che hanno trascurato i rischi geopolitici, e legate alla affidabilità produttiva degli esportatori.

Fattori entrambi favorevoli, fino agli ultimi accadimenti, alle importazioni dalla Russia.

Per di più, l’attuale mercato del gas presenta criticità per:

- accordi, a livello di standard internazionale, con clausole "take or pay’", conseguenti agli investimenti particolarmente onerosi richiesti dalla costruzione di un gasdotto;

- prezzi non fissi, ma dipendenti da un meccanismo di indicizzazione interamente basato nell’ultimo decennio sui prodotti petroliferi. Poi, per la turbolenta volatilità di domanda e offerta degli ultimi anni il gas ha iniziato a essere commercializzato anche sulla base di acquisti giornalieri spot, e a prezzi determinati ogni giorno in luoghi simili alle borse (es. Amsterdam). Con tutti i conseguenti problemi speculativi (“Gas importato a 60 cent e venduto a 1,6 €/mc": da M. Minenna, direttore Agenzia Accise, Dogane e Monopoli il 22/03/2022) e di instabilità, che concorrono, come in questo periodo di prezzi elevati, a non rendere conveniente per gli operatori comprare gas a prezzo alto per tenerlo in stoccaggio e venderlo poi il prossimo inverno a prezzo uguale o più basso.

Infine, aggiungendo che la maggior parte dei risparmi deriverebbe dall'importazione di più GNL e gas da fornitori alternativi alla Russia, molti addetti ai lavori (AIE, Banche d’Investimento Internazionali, ENI, Snam, Enel, ecc.) ritengono che le tappe 2022 siano difficilmente raggiungibili. Ad esempio, l'Agenzia internazionale per l'energia (AIE) afferma che l'Europa potrebbe ridurre le importazioni di gas russo di 50 mld di mc quest'anno, o poco più di 80 mld di mc se i Paesi membri passassero dal gas ai più climalteranti petrolio e carbone.

Infatti, viene ritenuto poco plausibile che l’EU riesca ad avere accesso entro fine anno a volumi sostanziosi di gas da fornitori diversi dalla Russia, considerando che, a parte le maggiori risorse finanziarie richieste per il GNL, mancano spesso le infrastrutture necessarie, sia nei Paesi che dovranno ricevere il gas, sia in quelli che dovranno estrarlo e venderlo. Pertanto, entrambi hanno bisogno di tempo per aumentare le loro capacità.

La conferma di tutto ciò viene anche dall’analisi che gli esperti fanno dell’intesa in materia, siglata il 25/03/2022 tra il Presidente USA e la Presidente della Commissione Europea, con la quale il primo si impegna a fornire all’EU per fine anno 15 mld di mc di GNL, aggiuntivi a quelli consegnati nel 2021 (22 mld di mc) e aumentabili fino a 50 mld di mc. al 2030. In cambio l’EU s’impegna ad assicurare una domanda costante, cioè con i più onerosi e vincolanti contratti di tipo “take or pay”.

E l’Italia ce la farà?

Per la risposta vediamo come orientarsi, tra dubbi e certezze, in scenari che restano comunque assai magmatici.

Noi non siamo l’unico Paese europeo a dipendere pesantemente dal gas russo, ma siamo tra quelli che ne consumano di più. Tra produzione di energia elettrica, riscaldamento e cogenerazione negli impianti industriali, oggi consumiamo oltre 76 mld di mc/a, cioè oltre il 40% del nostro fabbisogno complessivo di energia. In particolare, nel 2021, a fronte di di tale consumo, abbiamo estratto 3,3 mld di mc e ne abbiamo importati 72,7 soprattutto via gasdotto: 40% da Russia, 31% da Algeria, 10% da Azerbaijan via TAP, 4,4% da Libia e 2,7% da Norvegia.

Il 13,5% del gas importato è arrivato allo stato liquido ai nostri tre rigassificatori (Panigaglia, Cavarzere e Livorno), principalmente dal Qatar (9,5%), seguito da Algeria e USA.

A fronte di questo scenario, il nostro Governo, per raggiungere le tappe più significative del Piano entro il 2022, ha annunciato una serie di iniziative per:

- adeguamenti strutturali, utilizzabili in futuro anche per trasportare H2, vettore energetico strategico su cui l’EU punta per la decarbonizzazione entro il 2050;

- accordi con gli attuali fornitori non russi, e/o nuovi da ricercare, per disporre al più presto di quantità di gas incrementali. Coinvolgendo i maggiori player nazionali del settore (ENI, SNAM, ENEL, etc.).

Il Ministro Cingolani ritiene che “circa 20 mld di mc di gas aggiuntivi potrebbero arrivare nei prossimi anni da Qatar, Angola, Congo ed essenzialmente dall’Algeria, dalla quale - con le infrastrutture attuali - è ipotizzabile un incremento fino a 9 mld di mc/a. Il TAP potrebbe essere subito in grado di aumentare la capacità di circa 1,5 mld di mc/a, a patto di avere a breve tali volumi aggiuntivi dall’Azerbaijan”.

Oltre a quanto sopra, si potrebbe avere un’ulteriore contributo “di complessivi 6 mld di mc/a di capacità aggiuntiva di GNL, con un migliore utilizzo dei terminali ora a disposizione”.

In questo ambito, nell’informativa al Parlamento del Ministro (22/03/2022) viene citata la capacità di rigassificazione da due nuove unità galleggianti da acquisire, ancorate in prossimità di porti, realizzabile dall’ottenimento delle autorizzazioni in 12/18 mesi, per circa 16-24 mld di mc/a.

Con la precisazione che "l’aspetto critico adesso è arrivare in tempo a contrattualizzare le poche navi-cisterna esistenti in grado di svolgere questo servizio, verso cui si sono diretti operatori e Governi di vari Paesi". Per questo il Mite ha dato mandato a Snam ed ENI affinché si attivino da subito. Nella stessa informativa viene affrontato lo sviluppo di progetti sulle rinnovabili offshore ed onshore: "considerando gli oltre 40 GW di richieste di connessione e i numerosi interventi relativi alla liberalizzazione del fotovoltaico per autoconsumo (sino a 200 kW) e all’agro-fotovoltaico, si prevede un risparmio di circa 3 mld di mc/a di gas".

Infine, il Ministro include nel conteggio le quote ottenibili dallo sviluppo del biometano (potenziale risparmio di circa 2,5 mld di mc al 2026) e dall’incremento della produzione nazionale di gas dalle aree del Canale di Sicilia e delle Marche “stimabili in 2,2 mld di mc/a aggiuntivi”, che consentiranno di arrivare ad una produzione italiana di circa 5 mld di mc/a.

Per molti esperti lo scenario sopradescritto appare molto ottimistico, non tanto per i quantitativi di gas esplicitati, ma per la loro disponibilità per fine anno in quanto l'aumento della produzione italiana necessita di tempo e investimenti.

L'Algeria, che nell’ultimo anno ha aumentato notevolmente le esportazioni verso l'Italia, presenta problemi infrastrutturali dovuti ai mancati investimenti nel passato e a un incremento della domanda interna. Inoltre, il gas ricevuto all'Azerbaigian nel 2021 ha compensato il calo delle importazioni dal Nord Europa, per di più ci sono seri dubbi sulle reali possibilità azere di raddoppiare le attuali esportazioni, e sulla stabilità delle forniture dalla Libia per la sua caotica situazione politica.

Rimane il GNL, previsto dagli Usa, di cui abbiamo parlato precedentemente, dal Qatar e dall’Australia, che però costa molto di più e presenta problemi non indifferenti di disponibilità, ma soprattutto infrastrutturali di difficile soluzione in tempi brevi. Per citarne alcuni: non ci sono sufficienti impianti di liquefazione in partenza dai siti produttivi, navi-cisterna per il trasporto via mare, e impianti di rigassificazione in arrivo in Europa.

Pertanto, “ceteris paribus”, viene ritenuto molto difficile poter ridurre di 18 mld il flusso di gas russo entro la fine 2022 (cioè 2/3 di quello importato nel 2021), e che sia invece più realistico ipotizzare che tale riduzione richieda da 16 a 18 mesi.

Il tutto ricordando che il primo ottobre p.v. occorre anche completare l’altra tappa significativa del REPowerEU, e cioè il riempimento al 90% dei nostri stoccaggi (richiedente 12 mld mc di gas).

Cosa non facile!

Anche alla luce dell’esito delle prime aste che hanno registrato una preoccupante bassa partecipazione. Pertanto, per Cingolani, è necessario provvedere ad una regolazione ad hoc, "che solleciti la risposta da parte degli operatori e, in mancanza, con un soggetto di ultima istanza".

Fonte Commissione Europea - "REPowerEU: azione europea comune per un'energia più sicura, più sostenibile e a prezzi più accessibili"

01 maggio 2022

Localizza

Localizza

Stampa

Stampa

WhatsApp

WhatsApp