Perso in 30 anni il 50% del potere d’acquisto per inflazione

Cosa fare per assicurare il tenore di vita conquistato in anni di lavoro?

Franco Del Vecchio

Consigliere ALDAI-Federmanager e segretario CIDA Lombardia - lombardia@cida.it

Come vivremo senza redditi da lavoro?

Per per chi è in attività le priorità sono riservate alle preoccupazioni professionali, familiari e personali di ogni giorno, piuttosto che al reddito che percepiranno da anziani. Si pensa alla pensione solo quando si avvicina la possibile fruizione, quando si vuole capire se sono stati raggiunti i requisiti pensionistici e se merita lasciare il lavoro per la terza età.

In effetti non è facile prevedere i fabbisogni che avremo fra 20-30 anni e la pensione mensile che sarà riconosciuta nel tempo, nonostante i cospicui contributi versati per l’intera vita lavorativa.

La retribuzione è negoziabile con l’azienda per la quale si lavora, o con una nuova, mentre la pensione, nonostante gli impegni presi dal Governo Amato nel 1992, è definita in base alle regole INPS (del momento) e la rivalutazione per compensare la perdita di potere d’acquisto per inflazione è legata alle scelte politiche, la necessità dello Stato di fare cassa per far fronte alle emergenze e alle promesse elettorali.

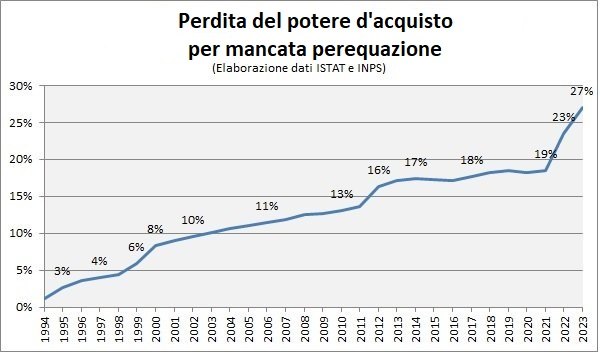

Le rivalutazioni delle pensioni del ceto medio sono state del 40% rispetto all'inflazione negli anni 2019-2020 con il Governo Conte; del 75% dell'inflazione nel 2021 con il Governo Draghi e solo del 32% nel 2022 con il Governo Meloni, percentuale che sarà ulteriormente ridotta al 22% dell’inflazione 2023, se non interverranno aggiornamenti. Essendo la pensione una retribuzione differita si tratta di un'evidente mancanza di certezza del diritto.

Nonostante i buoni propositi, aumenta il fabbisogno statale a carico del ceto medio e la rivalutazione del 32% dell’inflazione 2022 ha generato una perdita del 6% del potere d’acquisto in un solo anno. Una perdita del potere d’acquisto ritenuta discriminatoria e illegittima secondo la Confederazione della dirigenza pubblica e privata CIDA.

La Finanziaria 2023 ha infatti riservato ai pensionati del ceto medio una punizione mai verificatasi in precedenza per il combinato composto delle molteplici misure a carico del ceto medio:

- Drastica riduzione delle percentuali di recupero dell’inflazione. Rispetto al 75% della perequazione riservata a tutte le pensioni superiori a 2.578 € lordi del precedente Governo Draghi, le rivalutazioni sono state ridotte con una progressione iniqua: 100% di rivalutazione fino a 2.101,52€ (4 volte il trattamento minimo INPS), 85% per i trattamenti pensionistici fra 4 e 5 volte il trattamento minimo, 53% per pensioni superiori a 2.627 € lordi, il 47% per pensioni superiori 3.152 € lordi, 37% per pensioni oltre 4.203 € lordi e solo 32% di recupero dell’inflazione conteggiata dall’INPS per le pensioni superiori a 5.254 € lordi

- Discriminatorio passaggio dal calcolo del recupero dell’inflazione per scaglioni al calcolo per fasce. Mentre con il calcolo per scaglioni venivano applicate le rivalutazioni in modo equo per tutti i pensionati, come avviene per il calcolo della tassazione progressiva IRPEF, il calcolo per fasce discrimina e applica la ridotta rivalutazione sull’intero importo della pensione piuttosto che sulla somma degli scaglioni. Il passaggio dal calcolo per scaglioni al calcolo per fasce ha comportato una riduzione del 54,50% del recupero dell’inflazione per una pensione di 5.254 € lordi per effetto della rivalutazione passata dall’86,50% del Governo Draghi al 32% del Governo Meloni. La mancanza di equità del metodo di calcolo per soglie, rispetto al calcolo per scaglioni, è confermato dal fatto che chi percepiva, ad esempio, una pensione di circa 1.946€ netti, pari a 5 volte il trattamento minimo, ha ricevuto un aumento mensile netto di circa 40 € in più di perequazione rispetto a chi aveva 1 € in più di pensione, avendo beneficiato di un recupero dell'85% dell'inflazione rispetto al 53%. Un trattamento per principio discriminatorio in quanto chi percepiva di meno adesso percepisce 40 € in più, ma per quale ragione?.

- Ritardo nella rivalutazione delle pensioni. Mentre in precedenza il recupero dell’inflazione era applicato a partire dalla pensione di gennaio, con il Governo Meloni le pensioni oltre i 2.102 € sono state aggiornate da marzo 2023, aggiungendo gli arretrati da gennaio. Rispetto all’inflazione ISTAT 2022 dell’8,4% l’INPS ha considerato ai fini del calcolo una inflazione del 7,4% per il 2022, rinviando al 2024 il conguaglio per la differenza fra l’adeguamento preventivo e consuntivo. In altri Paesi europei l’aggiornamento delle pensioni è realizzato nello stesso anno dell’inflazione, non due anni dopo.

- Inflazione record. Nel 2022 si è verificata l’inflazione record dell’8,4% e il ridotto recupero riservato alla classe media ha rappresentato una ingente perdita del 6% del potere d’acquisto, cioè oltre 4.000 euro di perdita in un solo anno per una pensione di 5.254 € lordi, che avrà un impatto ogni anno, per tutta la vita..

Il Governo ha concesso da gennaio 2023 il recupero pieno dell’inflazione solo ai redditi fino a 27.320 € lordi, riconoscendo il 53% di recupero dell’inflazione alle pensioni dei presunti ricchi con 34.150 € e riconoscendo meno di un terzo dell’inflazione ai redditi ricchissimi oltre 68.302 euro lordi.

In Italia la soglia della ricchezza inizia con una pensione netta di 1.950 euro e i pensionati che hanno versato 22mila euro di tasse IRPEF e percepiscono una pensione netta di 3.500 € sono considerati ricchissimi, a conferma di un Paese di poveracci tartassati perché, in aggiunta alla tassazione progressiva, pagano contributi utilizzati per finalità assistenziali che dovrebbero essere a carico della fiscalità generale.

Insomma, un trattamento palesemente discriminatorio e persecutorio nei confronti del ceto medio, contro il quale la Confederazione CIDA ha intrapreso una serie di ricorsi e promuoverà entro l'anno una petizione per l'equità e la certezza dei diritti.

Considerando il trattamento discriminatorio riservato in Italia ai pensionati del ceto medio è consigliabile non contare troppo sulla pensione di Stato.

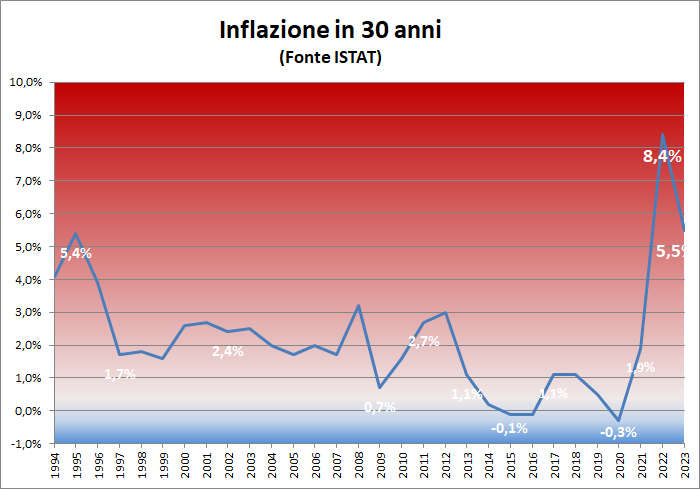

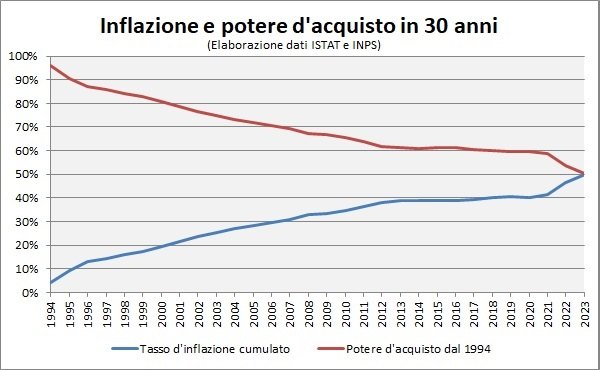

L’inflazione ha dimezzato il potere d’acquisto in 30 anni

L’inflazione all’1% degli ultimi anni di stabilità finanziaria aveva messo in secondo piano il problema del recupero del potere d’acquisto, ma l’aumento dei costi energetici, i conflitti e le tensioni geopolitiche hanno riacceso i riflettori sui rischi di progressivo impoverimento.

Negli ultimi 30 anni l’inflazione cumulata ha infatti eroso il 50% del potere d’acquisto e quindi è bene tenerne conto in prospettiva salariale e pensionistica.

Senza crescita retributiva e rivalutazione delle pensioni la perdita del potere d’acquisto non permette di mantenere lo stesso tenore di vita.

Quanto risparmiare per la pensione ?

Allo scopo di riflettere sul risparmio necessario per un ritorno dell’investimento prendiamo in considerazione un paio di esempi:

- Per 20 anni di pensione di 1.000 euro per 13 mesi è necessario accantonare 260mila euro, cioè un contributo di 500 euro per 40 anni per 13 mesi.

- Per 20 anni di pensione di 4.000 euro per 13 mesi è necessario risparmiare poco più di un milione di euro. Un contributo di 2.000 euro per 40 anni per 13 mesi.

A differenza del ritorno dell’investimento la pensione è in realtà una rendita per il rimanente periodo di vita del pensionato e del coniuge che percepisce la pensione di reversibilità. Si può percepire la pensione per meno di 20 anni in caso di decesso prematuro o beneficiare della pensione per più di 20 anni in caso di buona sorte e ottima salute È necessario quindi applicare i calcoli attuariali del caso, gli esempi precedenti costituiscono solo una mera indicazione dell’entità del risparmio necessario a mantenere il tenore di vita.

Oltre alle pensioni integrative collettive previste dai contratti di lavoro sono disponibili diverse pensioni integrative individuali, che investono i versamenti previdenziali al fine di massimizzare il rendimento e recuperare l'inflazione.

Per sviluppare il proprio piano previdenziale, guardando al futuro, è bene analizzare prima di tutto cosa è avvenuto in passato.

Un secolo di previdenza

La pensione dei bisnonni. Per secoli il miglior investimento per la vecchiaia sono stati i figli, molti figli per assicurare maggior sostegno quando il duro lavoro manuale non sarebbe stato più possibile, in agricoltura e nelle fabbriche.

La pensione dei nonni. Il primo esempio di pensione simile a quello attuale comparve nel 1889, quando il cancelliere tedesco Bismarck promulgò una legge che garantiva un'assicurazione pensionistica ai lavoratori dipendenti, dopo una certa età. In Italia l'assicurazione pensionistica venne resa obbligatoria 100 anni fa, nel 1923 per i lavoratori dipendenti, tra 15 e 65 anni. Lo Stato sostenne, attraverso la “Cassa nazionale per le assicurazioni sociali” diventata poi “Istituto nazionale della previdenza sociale – INPS”, il sistema pensionistico a capitalizzazione finanziato dai contributi delle imprese, dai lavoratori e in parte dello Stato, che assunse quindi un attivo ruolo sociale. I contributi servivano a creare un capitale gestito dallo Stato per riconoscere ai contribuenti una pensione al termine della vita lavorativa.

La pensione dei nostri padri. Il sistema a capitalizzazione sembrava essere perfetto, ma con la guerra, la lira perse il 98% del valore (4.743% di inflazione in 10 anni dal 1938 al 1948) e il capitale previdenziale, utilizzato per finanziare le spese di guerra e gestito senza lungimiranza, svanì insieme ai sogni dell’impero italico.

Per mantenere la promessa della pensione statale fu creato nel dopoguerra il sistema a ripartizione, cioè i lavoratori versano contributi utilizzati per pagare subito la pensione agli anziani. Un sistema “geniale” per superare il problema delle risorse finanziarie perse con la guerra.

In previdenza non esiste però un sistema perfetto e ogni metodo utilizzato presenta pregi e difetti.

Il sistema a capitalizzazione richiede un’accurata gestione dei capitali per compensare gli effetti dell’inflazione, mentre il sistema a ripartizione va in crisi quando aumentano i pensionati rispetto ai lavoratori versanti e i loro salari; o quando si utilizzano i contributi per finanziare l’assistenza come piace fare alla politica che preferisce la generosità assistenziale, a danno dei contribuenti, alla trasparenza contabile.

Il sistema a ripartizione rappresenta anche un rischio e un debito dello Stato nei confronti dei lavoratori che hanno versato i contributi previdenziali e si aspettano un equivalente valore in pensione. Debito teoricamente compensato dal credito dei lavoratori contribuenti. Ma sebbene questo debito e credito pensionistico non sia riportato nel bilancio dello Stato, è intuitivo comprenderne il potenziale impatto negativo e rischio di default. Ciò giustifica in parte la differenza di spread con i buoni del tesoro di altri Paesi, cioè l’affidabilità finanziaria dei conti dello Stato; o meglio dei nostri conti, perché lo Stato siamo noi. Ed è l'incertezza sul futuro che frena gli investimenti delle imprese e spinge i giovani all'estero.

In trent’anni di continue modifiche dei criteri e delle regole pensionistiche, alla ricerca di un equilibrio dipendente da molteplici fattori economici e politici, il sistema pensionistico a ripartizione ha perso credibilità vanificando la certezza del diritto, perché le promesse, all’atto di versare i contributi (attualmente il 33% dello stipendio), non si sono mai verificate, in particolare per il ceto medio.

Il recupero del potere d’acquisto, che è sempre stato parziale per i redditi del ceto medio, è oggetto di continui tagli e annullamenti che pongono seri dubbi e minano la credibilità del sistema pensionistico statale in prospettiva.

Ad esempio, in 30 anni le pensioni dei dirigenti hanno perso per sempre un quarto del potere d’acquisto, nonostante le parziali e altalenanti rivalutazioni.

Insomma avremo ancora una pensione per una dignitosa terza età ?

La nostra pensione

Certamente non avremo la pensione dei nostri predecessori, sia perché aumentano i pensionati rispetto ai contributi previdenziali versati dai lavoratori, sia perché la struttura della popolazione e gli strumenti previdenziali sono completamente cambiati rispetto al dopoguerra.

In ogni caso la storia ci ha dimostrato l’inaffidabilità dello Stato nel gestire le pensioni e consegnare tutti i risparmi pensionistici alla gestione pubblica non pare la soluzione migliore.

Invece di proseguire con continui aggiustamenti a un sistema inefficace, la riforma previdenziale dovrebbe identificare nuove modelli di riferimento, con prospettive di stabilità a 50 anni, per poi delineare i gradi di transizione progressiva con relativi “milestone”, cioè modifiche nel tempo.

In un mondo sempre più imprevedibile, il buon senso indica la necessità di distribuire i rischi su diverse linee d’investimento previdenziale: statale, collettiva e personale. Insomma una ripartizione sui tre pilastri previdenziali maggiormente diffusi nei paesi occidentali.

Il primo pilastro è costituito dall’attuale previdenza pubblica obbligatoria, finanziata dai lavoratori e dai datori di lavoro durante tutto il corso della vita lavorativa. Con il passaggio dalle pensioni calcolate con il metodo retributivo a quelle calcolate con il metodo contributivo e l’utilizzo dei contributi previdenziali a scopi assistenziali, la previdenza di primo pilastro non sarà più sufficiente per garantire il mantenimento del tenore di vita.

Il secondo pilastro è costituito dalla previdenza complementare collettiva che si realizza attraverso i fondi pensione di categoria ai quali i lavoratori aderiscono in forma collettiva destinando contributi aggiuntivi e il proprio TFR. I fondi pensione sono gestiti secondo il sistema della capitalizzazione e i contributi raccolti sono investiti al fine di generare un montante da convertire in rendita al momento del pensionamento, attraverso una gestione che non passa più attraverso lo Stato ed è finalizzata a massimizzare la rivalutazione dei fondi pensionistici.

Il terzo pilastro è rappresentato dalla previdenza integrativa individuale, che ciascuno può realizzare, mediante forme di risparmio individuali, con la finalità di integrare sia la previdenza pubblica sia quella realizzata in forma collettiva, per mantenere così invariato il proprio tenore di vita una volta cessata l'attività lavorativa.

Una progressiva riduzione dei contributi previdenziali imposti dallo Stato favorirebbe il risparmio previdenziale collettivo e individuale. Naturalmente la riduzione non potrebbe essere a scapito degli attuali pensionati, che i contributi li hanno già a suo tempo versati, e il disavanzo dovrebbe essere finanziato con la fiscalità generale, con il recupero dell’evasione e l’efficientamento delle spese; le spending review proposte dal Prof. Cottarelli - mai prese in considerazione dai Governi di turno - che la produttività e competitività del Paese impongono se vogliamo crescere. Il secondo pilastro aumenterebbe il valore della contrattazione collettiva.

Sarebbe inoltre necessario aumentare l’attuale importo annuo di 5.164,57 euro destinabile alla contribuzione complementare con beneficio fiscale, che dovrebbe essere subito almeno raddoppiato per evitare di pagare le tasse con anticipo di decenni.

Cicala o formica?

Le formiche immagazzinano grandi quantità di cibo per i periodi di difficoltà, a differenza delle cicale che non mettono nulla da parte godendosi la buona stagione.

Per tutti arriva la terza età in cui torna utile disporre di una pensione, di una rendita integrativa che permetta di mantenere il tenore di vita conquistato con il lavoro.

Non tutti hanno la stessa attenzione e la previdenza pubblica dovrebbe assicurare a tutti un livello minimo coerente con i contributi versati.

La scelta sull'entità del risparmio dovrebbe essere in buona parte dei lavoratori, ai quali chiedere (a tutti) il contributo a un sistema previdenziale in grado di assicurare la pensione del cosiddetto primo pilastro, lasciando agli interessati l'entità della pensione integrativa in forma collettiva e individuale.

Conclusione

La pensione diventò legge 100 anni fa per assicurare il sostegno delle persone anziane, ma oggi sono i pensionati a sostenere i figli e nipoti. Il mondo è cambiato e non possiamo accettare un modello pensionistico che grava prevalentemente sui lavoratori dipendenti onesti premiando il demerito.

Infatti mentre le imprese premiano il merito aumentando le retribuzioni dei lavoratori che contribuiscono ai risultati, le manovre sulle pensioni - i prelievi “cosiddetti” di solidarietà e le riduzioni delle perequazioni riservate al ceto medio - ne riducono il potere d’acquisto, penalizzando chi si è maggiormente impegnato nella vita, e continua responsabilmente a farlo con iniziative di solidarietà.

Spero che le considerazioni proposte in questo articolo abbiano interessato i dirigenti e i lavoratori del ceto medio, convincendoli a far fronte comune con i pensionati affinché il sistema previdenziale non venga trasformato in un altro programma assistenziale, a beneficio della collettività, tuttavia a solo carico degli onesti contribuenti. Difendere il sistema pensionistico di cui oggi sono i finanziatori, ma che domani ne saranno i beneficiari, costituisce il primo passo per la previdenza del futuro.

Se condividi i contenuti dell'articolo inoltra il link ad almeno 5 conoscenti

https://dirigentindustria.it/welfare/perso-in-30-anni-il-50-del-potere-d-acquisto-per-inflazione.html

01 novembre 2023

Localizza

Localizza

Stampa

Stampa

WhatsApp

WhatsApp